今回取り上げるのは売買FCとして日本トップクラスのセンチュリー21ジャパン。

不動産に限らず経営では木を見ず森を見ろとよく言われます。

不動産会社1社としての動きだけではなく、約1,000店舗を束ねているFC本部がどのような考えで戦略設定をしているか学ぶことで、今後の自社戦略の参考になるかと思います。

センチュリー21・ジャパンの成り立ち

センチュリー21は米国で生れた不動産ネットワークです。

1971年に17店舗でスタートしたFCネットワークはわずか3年で1,000店舗まで増加しました。

1975年には全米ナンバーワンのネットワークに成長し、日本に導入されたのは1983年のことです。

伊藤忠商事がセンチュリー21と提携し、日本本部となる株式会社センチュリー21・ジャパンを設立します。

1984年7月に首都圏12店舗がオープンし本格スタートを切りました。

加盟店増加は順調に進み以下のごとくでした。

・1988年:200店舗

・2000年:400店舗

2年ごとに倍増する急成長を達成し、2016年には900店舗を突破、現在は978店舗(2020年3月末)となっています。

事業内容は宅建業を営むFC加盟店に対する支援サービスであり、経営者をはじめ従業員向けの教育・研修や、各種情報システムの運用およびTVCMなどの共同広告を実施しています。

さらに加盟店への金融サービス斡旋と各種の顧客サービス業務をおこない、宅建業の直営店経営は一切やっていません。

業種ジャンルとしては「不動産業」とみられますが、正確にはコンサルティング業に分類される業態です。

*参考文献

https://www.century21japan.co.jp/company/history.html

センチュリー21・ジャパン全体の売上と利益

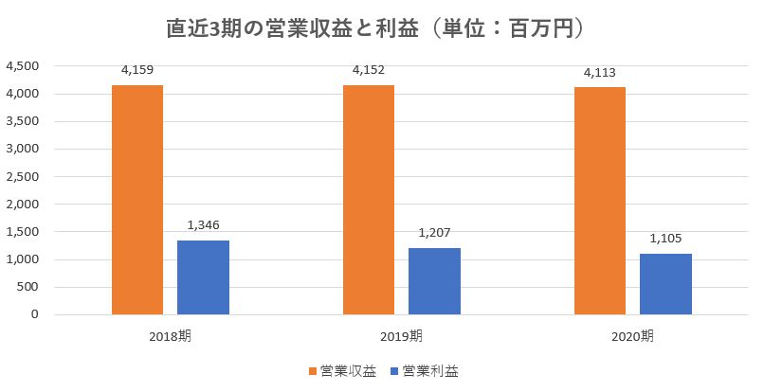

直近3期の売上および利益は以下のとおりです。

過去3期ともあまり変化はなく、安定した経営状態がつづいているといえそうです。

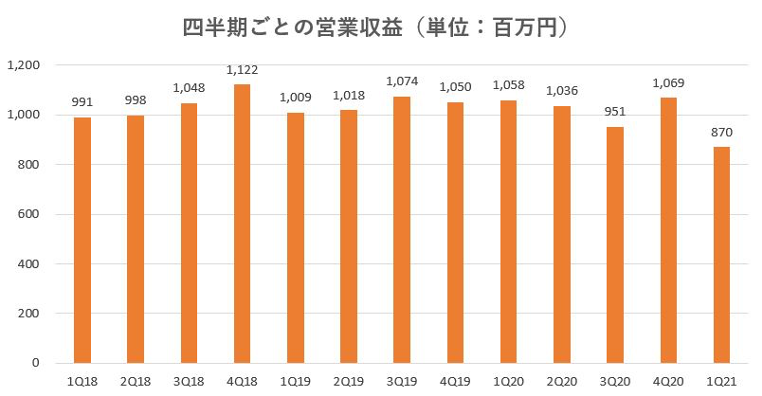

しかし四半期ごとの業績をみると変化に気づきます。

年間をとおして四半期ごとの変化は見られないのですが、1Q21の収益は過去3年間の同時期と比較すると、大きな落ち込みがみられます。

いうまでもなく新型コロナ感染症対策による影響が、加盟店の活動量低下として表れています。

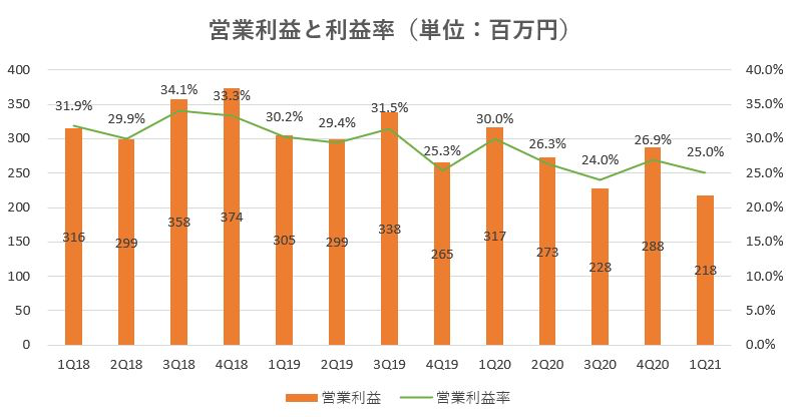

営業利益と利益率の推移をみると、やはり同様のことがいえます。

全国の加盟店が取り扱う不動産売買の業績が、同社の収益に直接影響します。

そこでFC加盟店の状況を確認してみましょう。

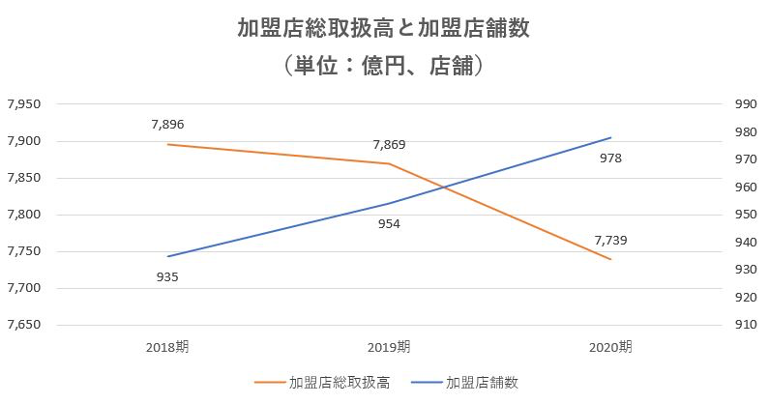

過去3期の加盟店総取扱高と加盟店舗数の推移が下のグラフです。

加盟店舗数は増加していますが、反比例するように加盟店総取扱高は低下しています。

2020期はまだコロナの影響は大きくなく、別の原因があるように思えます。

この意味するところを次のグラフから読み解いてみましょう。

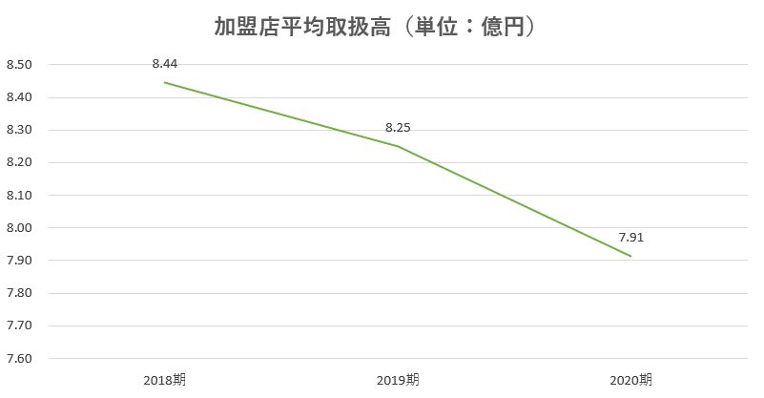

1店舗あたりの平均取扱高が減少していることがわかります。

FC加盟店は新規加盟もあれば、退会する店舗もあります。

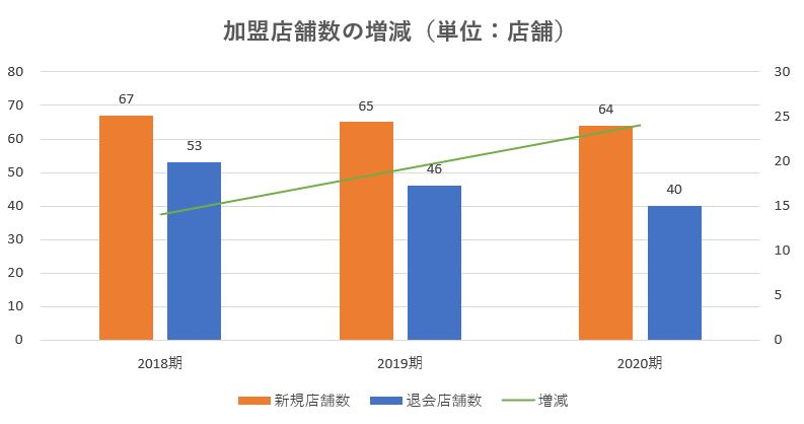

過去3期の加盟店の増減をグラフでみると以下のとおりです。

新規加盟が67~64店舗と推移する一方、退会は53~40であり差引きすると店舗数は増加傾向ですが、平均取扱高が低下する原因として想像できるのが次のことです。

取扱高が多く力の付いた店舗がFCチェーンを退会し、自社ブランドでの営業展開を目差すようになるのではないかということです。

センチュリー21のFC店が、飛躍的に成長した好例が「オープンハウス」です。

理由はどうあれ、加盟店退会の防止が課題といえそうです。

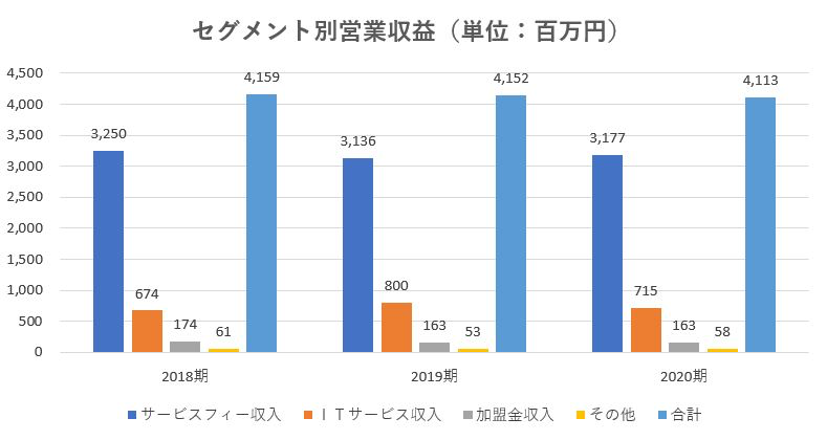

「センチュリー21・ジャパン」セグメントごとの売上

事業セグメントは次の4つに区分されます。

2. ITサービス収入

3. 加盟金収入

4. その他

センチュリー21のメイン事業はFC加盟店の支援であり、そのサービスに対するフィー収入が収益の柱です。

2020期、サービスフィー収入が前期比わずかな上昇がみられますが、ITサービス収入は前期比10.6%のダウンとなりました。

センチュリー21のウェブサイトとポータルサイトの連携システムにおいて、契約形態の変更があったことが原因と37期ビジネスレポートで説明されています。

しかしITサービスの主要ツールである「21Cloud」は、加盟店からの評価も高くなっており、利用率の高まりによってITサービス収入の増加が期待できそうです。

センチュリー21・ジャパンの短期的な戦略

前述したように1Q21の落ち込みは新型コロナウィルスによるものですが、影響は限定的であり「レインズマーケットデータ」では、8月度はすでに前年比を上回っています。

同社の業績回復は2Q21の発表により確認できるものと思います。

一方、コロナ禍の影響は業務システムに表れました。

不動産業界に限らずテレワーク・リモートワークの動きが大きくなっています。

宅建業者の仲介業務においても、非対面による業務のあり方や取引のオンライン化など、IT技術を採り入れた業務改革が予想されます。

そのような中、センチュリー21は加盟店の事業基盤強化と市場競争力の向上を目差し、次の3つの戦略を掲げています。

1. ブランド戦略としてのメディア活用

・ SNSを含めたデジタル広告の強化

・ TVCM・看板などの既存手法にビジュアルアイデンティティを意識する

・ 人材採用強化のためYouTubeチャンネルを開設

・ 加盟店業務効率化のためのIT活用やBPO等の支援強化

2. FCネットワーク成長の布石

・ センチュリー21の海外ネットワークを活用し加盟店のグローバル取引を支援

・ 高齢者住宅斡旋サービスを開始

3. 成長のための社内体制の構築

・ 新しい人事評価制度の導入

・ 業務基幹システムの再構築(業務効率の向上、セキュリティ強化、データ有効活用など)

・ 社会貢献活動の実践(女性活躍推進、子供110番の店、フリーランス不動産エージェント制の拡大)

センチュリー21の業績はFC加盟店の業績が直接影響する業態であり、自社の戦略が業績に反映するにはタイムラグが発生します。

また前述の「加盟店退会」は、成長した店舗が自立するという喜ばしい面があると同時に、FC本部の収入を減少させる直接的原因にもなります。

既存店の退会を防止するための、魅力ある支援サービスメニューの開発も必要と思われます。

近年リリースした「リースバック」や一括査定をおこなう「おうちダイレクト」、そして2020年度にリリースした「リフォームシミュレーター21」による、加盟店の売上増効果に注目したいところです。

*参考文献

https://www.century21japan.co.jp/ir/bspl/pdf/m_ns_web_0335401302006.pdf

センチュリー21・ジャパンの長期的な戦略

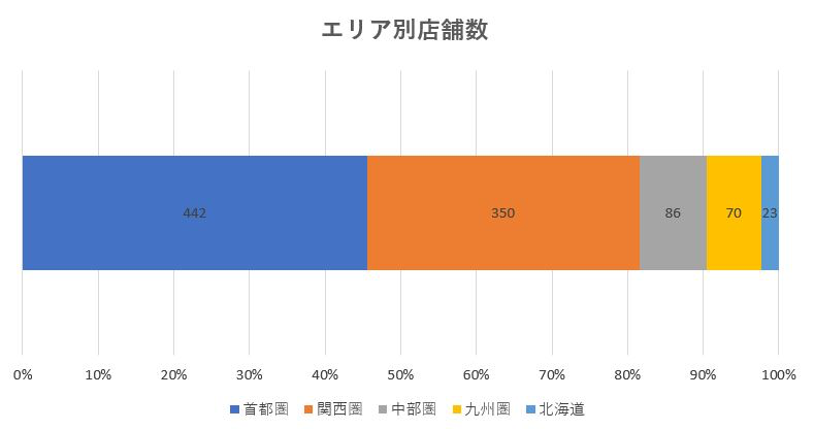

2020年4月1日付けで札幌オフィスを北海道支店に昇格させました。

2021期第1四半期末時点で北海道の加盟店数は23店舗となっています。

札幌オフィスは2015年に開設していますが、九州エリア程度の店舗数を確保するまでにどの程度の期間を要するのかが注目されます。

上記の「短期的な戦略」で述べた3つの戦略については、成果が早くでるものもあれば、時間がかかるものもあり、長期的なスタンスで取り組む必要もあるだろう考えられます。

売買仲介のFCとしてはトップを走っており、新規立上げの仲介会社を軌道に乗せるノウハウは培われていると考えられますが、継続した店舗数増加が鍵となるでしょう。

宅建業者は2020年3月31日時点で、6年間増加傾向がみられます。

しかしながら2020年(125,638業者)と2019年(124,377業者)の伸び率はわずか1%であり、既存未加盟店の加入促進を図る戦略が求められるのでしょう。

なお仲介会社の立場からはIT活用の支援が魅力といえそうです。