筆者のように不動産コンサルを主業としていると、様々な相談案件が持ち込まれますが、その中で「離婚」による財産分与にかんしての相談もあります。

皆様も少なからず「離婚」を原因とする売却相談に対応したことがあるかと思います。

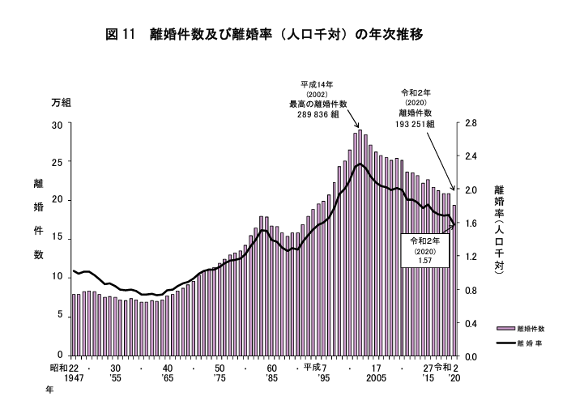

厚生労働省による人口動態統計特殊報告の「離婚」にかんする公開データによると、2002年の約29万組をピークに減少傾向となってはいますが、令和2年度が193,251組と報告されています。

図_厚生労働省人口動態統計

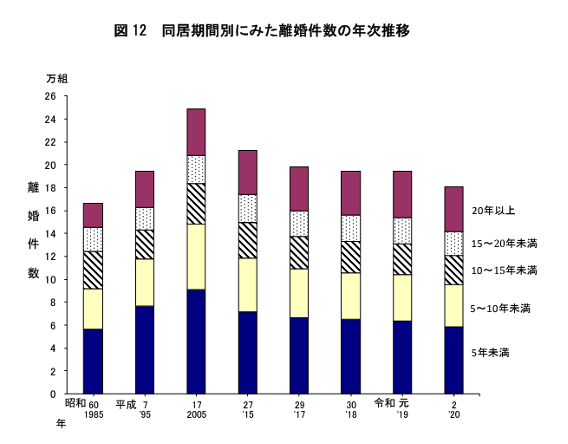

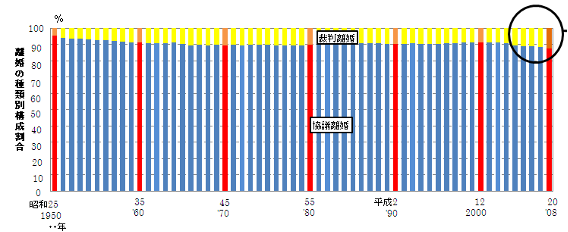

離婚率を同居期間でみると、同居開始から10年以内がその大半を占めまずが、同居期間20年以上の、いわゆる熟年離婚と呼ばれる離婚率の高さも目を引きます。

図_厚生労働省人口動態統計

図_厚生労働省人口動態統計

離婚の原因には性格の不一致など様々な理由があげられますが、同様に、離婚後のトラブルにも様々なものがあります。

その中でもっとも多いのが、下記のような問題です。

2. 養育費増額に関する問題

3. 子どもの面会

このような問題も、協議内容を公正証書にしておく、もしくは離婚調停を利用しておけば、問題が生じても強制執行という手段を行使することができました。

これらトラブルの背景には離婚のほとんどが協議離婚で成立しており、上記のような制度利用を推奨してくれる弁護士などが介入して処理する離婚が、全体の10%程度でしかないことも原因の一つでしょう。

一つには裁判離婚に必要な期間の問題があります。

司法統計では、離婚裁判には平均で半年から2年程度必要とされています。

「すぐにでも別れて別居したい」などのケースでは、この離婚成立までの期間や、訴訟に必要な弁護士費用の負担問題もあり、口頭や法的な条件を具備していない取り決め文章により協議離婚を成立させてしまい、結果的に、先ほど例をあげた慰謝料未払い問題などへ発展することになります。

このコラムは離婚問題を取り扱うものではありませんので、離婚に関しての背景はこのへんにしておきますが、離婚時に頭を痛めるのが財産分与の問題です。

先ほど、同居開始から10年以内の離婚比率が最も高いと解説しましたが、これは住宅一次取得層の年齢と概ね合致します。

晩婚化が指摘される昨今ですが、統計では住宅一次取得年齢は30歳代後半から40歳前半が多いとされています。

勤務先や収入にもよりますが、若い年齢での1次取得者の場合には住宅ローンの返済負担率を単独で補うことができず、ペアローンと呼ばれる夫婦の連帯債務で融資を利用しているケースが高くなります。

そもそも離婚を前提として不動産購入を検討する方などいないでしょうし、私たち不動産業者としても融資承認を取り付けなければ決済することができない訳ですから、単独での返済負担率で承認が得られないケースでは連帯債務を推奨します。

ところが、この連帯債務の住宅ローンが離婚時において足かせとなります。

離婚成立時に不動産を処分せず、そのままどちらかが住み続けることになっても、(元)夫もしくは妻も連帯して債務を負担している訳ですから、先ほど例をあげた法的な条件を具備していない取り決めなどにより、どちらか一方が支払いを負担すると約定していても、支払いが遅延すれば、金融機関は連帯債務者双方にたいしてしかるべき処置を求めてきます。

このような状態では、離婚しても新生活など覚束ないでしょう。

このような「離婚」に際しての不動産相談があった場合には、どのような点に注意して、あとくされのないよう処理するのが良いでしょうか?

今回は財産分与も含めた観点から解説します。

離婚時の財産分与について

基本的な話になりますが、離婚時における財産分与とは、婚姻生活を通じて夫婦協力により築き上げられた財産を、離婚の際に、それぞれの貢献度に応じて分配することです。

法律では、離婚に際して財産の分与を請求できる権利を、民法768条1項で認めています。

法律の定義による夫婦協力財産とは、具体的には下記のようなものです。

② 車

③ 家財道具(家具・電化製品など)

④ 保険

⑤ 金銭債権や年金

この場合、明らかに個人に属すると見なされる財産、たとえば独身時代からの預貯金や、遺産・贈与などについては財産分与の対象とはなりません。

これら財産分与は、大別すると下記のように分類することができます。

●扶養的財産分与(離婚により困窮する元配偶者の扶養_養育費など)

●慰謝料的財産分与

離婚はこれらの配分を協議して、双方が納得のいくかたちで財産を分与し、はじめて離婚が成立します。

なお財産分与は、離婚から2年で除訴期間を迎えてしまいますので、それ以降は異議申し立てができません。

然るべき方法によりその分配方法の記録を残しておく必要があります。

連帯債務(名義)の場合、もっともよい方法は

清算的財産分与である不動産は、所有したまま分与するには対価を勘案することが難しく、離婚した(元)夫婦の名義を残しておくことにもメリットはありません。

そこで、離婚を成立させる前に売却してしまうのを優先します。

売却して利益が残れば、分与計算が楽になります。

この離婚成立前に売却を完了してしまうのが肝の部分で、離婚成立後には(元)夫・妻と連絡が取りづらいことも多くなり、売買契約や決済、それらに伴う書類などの取得に余計な手間が増えるだけです。

また先ほども解説したように、離婚後もどちらか一方が共有名義の不動産に住み続けることは、個人的にもお勧めしません。

例外としては、住み続けている(元)夫もしくは妻が単独で住宅ローンの支払いができる場合ですが、その場合においても連帯債務者として、(元)夫もしくは妻の名義が残っている訳ですから、そのまま放置しておいてはいけません。

分与計算相当を現金で清算し、所有権移転登記手続きを確実にしておきたいところです。

このように住み続けることを選択した場合にも、分与を取り決めて書面に残し公正証書にするほか、協議内容が整っているのであれば家庭裁判所による離婚調停を利用すれば費用も¥3,000円前後ですので、公正証書の作成費用よりも安く抑えることができます。

家庭裁判所によりまとめられた「調停調書」は、その合意内容については確定判決の意味を持ちますので、債務不履行の場合には権利者側が申したてることにより執行文をつけて、強制執行することが可能になります。

金融機関への相談は最優先

財産分与も合意して、清算的財産分与である不動産の配分方法なども決まった場合には所有権移転をしておくことが必要であると解説しましたが、その場合に問題になるのが連帯債務名義の抹消です。

登記法における所有権移転では、抵当権抹消が義務とされてはいませんから、金融機関の承諾を得ず所有権移転をすることは可能です。

ところが金融機関との金銭消費貸借契約の約款には、「抵当権者の承諾なしに担保物件を処分してはならない」との条項が必ず定められていますので、承諾を得ず所有権移転をした場合には条項違反により「期限の利益」を喪失し、一括弁済を求められることになります。

その時点では、(元)夫および妻が連帯債務者となっていますから検索の抗弁権などは一切、通用せず、双方に全額の支払い義務が発生します。

このようなリスクを回避するためには金融機関の協力がかかせませんので、まず現在の融資借入先の金融機関に相談するのが最優先です。

金融機関から連帯保証人をつけることを条件に、連帯債務者の名義抹消に成功した事例などもありますが、いずれにしても非常に難易度の高いのが連帯債務者の名義抹消です。

財産分与の観点から売却がもっともお勧めではありますが、オーバーローンにより売却が困難な場合などにおいては、単独名義への借り換えが現実的な方法となります。

この場合には、当然として単独で融資の返済負担率を満たしている必要があります。

現在融資を受けている金融機関で対応ができない場合には、他の金融機関にも打診して、取り扱いをしてくれる金融機関を早めに探しておく必要があります。

まとめ

離婚を原因とした不動産の売却相談は、わたしたち不動産業者にとって珍しいものではありません。

ですが、スムーズに売却できるのは売却益が出る場合に限られ、オーバーローンで残債が多い場合ではお手上げ状態になることが多いものです。

そのような場合にも、実際には様々な解決方法が存在します。

今回、解説した記事も含め、「離婚」にかんしての知識や理解を深めておくことにより、「他社で無理でも、私なら大丈夫!!」と胸をはることもできます。

様々な相談に臨機応変に対応できることこそ、これからの不動産業者にとって必要とされる能力であるといえるでしょう。