専門ではなくても投資物件、いわゆる収益物件の売買相談は入るものです。

一般的な売買以上に契約当事者の資産形成に直結しますから、取扱の際は専門家としての知識と倫理観を欠かすことはできません。

取扱時には、周辺環境や交通アクセス、将来的な再開発の可能性まで考慮して、賃料変動や空室率の変化について検討が必要ですし、修繕の程度や想定される必要時期についても考慮しなければなりません。

それ以外にも、居住用物件とはことなる譲渡所得税や取得税、固定資産税など「税」に関する知識も必要となります。

デューデリジェンスの徹底、つまり投資の適正性を見極めるための事前調査は必須ですから、経験が未熟であるなら迂闊に手を出す分野ではありません。

しかし、そうとは言っていられないケースもあるでしょう。

その際、特に注意したいのが利回りです。

インフレヘッジや相続税対策、レバレッジ効果を狙うなど、収益物件の購入を検討される理由は様々ですが、その判断基準として収益性、つまり利回りは最も重要な要素となります。

その判断材料の一助として提供されるのが、「物件の賃貸収入構造を示す賃貸台帳」いわゆるレントロールです。

例えば収益物件の掲載件数では全国有数の「楽待」を見ると、どの物件にも想定年間収入と表面利回りが掲載されています。

ご存じのように想定年間収入は、途切れなく満室状態が続いた場合の収入であり、表面利回りはその額から算出された数値です。

空室が生じた時点で誤差が生じますし、そもそも設定家賃が近隣相場と比較して適正なのかも判断できません。

もっとも、それ自体は問題ではありません。

サイト掲載基準に基づいた目安だからです。

したがって共同媒介で買側に入る場合は、表面利回りが現状の入居率や運用状況に即して正しいか確認する必要があるのです。

通常は想定年収の算出根拠としてレントロールを取り寄せるでしょうが、多くの場合、そのまま鵜呑みにできません。

レントロールの作成は義務とされていませんし、書式も記載方式も定まっていません。

法令や規則で定められていないのですから、作成者によって記載項目もばらばらなのです。

不動産業者には、購入者が契約締結によって目的を達成できるか否かを判断できるようにするため、正確な情報を提供して適切に説明する義務があります。

したがって収益性を重要な判断材料とする購入検討者にたいし、正確性が検証されていないレントロールを渡しただけでは義務を履行したことにはならないのです。

以上の観点を踏まえ、収益性と調査説明義務の範囲について詳しく解説していきます。

収益性の定義と種類

収益物件購入における判断材料として、最も重要視されるのが投資金額に対する利益の割合、つまり収益性です。

しかし、利回りには幾つかの種類が存在し、それぞれ計算方法や活用場面も異なります。

ここでは、不動産業者として最低限覚えておきたい、代表的な3つの利回りを解説します。

1. 表面利回り

最も基本的な収益指標です。

物件の年間賃料収入の総額を購入価格で割った数値で、先述した「楽待」に記載されているのがこの表面利回りです。

表面利回り=(年間賃料総収入÷物件購入価格)✕100%

例えば購入価格が1億円で、年間賃料収入が800万円であれば表面利回りは8%になります。

しかし、経費や空室率などが考慮されないため実際の収益とは乖離があります。

表面利回りだけで投資判断するのは、最も危険な行為だと言えます。

2. 実質利回り(NOI利回り)

年間賃料収入から各種経費を差し引いた純営業利益を基に算出します。

表面利回りと比較して、より実質的な収益を示す指標です。

計算方法

NOI(純営業収益)=年間賃料総収入-年間経費(管理費、修繕費、保険料、火災保険料、媒介手数料など)

実質利回り=(NOI÷物件購入価格)✕100%

例えば購入価格が1億円で、年間賃料収入が800万円、経費(管理費、修繕費など)が200万円の場合、実質利回りは6%になります。

しかし、将来的に必要となる大規模修繕費などの経費は考慮されません。

また、年間経費の計上精度が低ければ、誤差が生じる点に注意が必要です。

3. キャッシュオンキャッシュリターン(COCR)

年間の純キャッシュフロー(賃料収入から経費とローン返済額を差し引いたもの)を、投資者の自己資金で割った、手取り収益率を示す数値です。

計算方法

純キャッシュフロー=年間賃料総収入-年間経費(管理費、修繕費、保険料、広告費、媒介手数料など)-年間ローン返済額

COCR=(純キャッシュフロー÷自己資金)✕100%

例えば購入価格が1億円の物件を自己資金2,000万円、ローン8,000万円で購入した場合を考えて見ましょう。

年間賃料収入が800万円、経費が200万円、年間のローン返済額が400万円だと純キャッシュフローは200万円になります。

この場合、(200万円÷2,000万円)✕100%で、キャッシュオンキャッシュリターンは10%になります。

レバレッジを活用した投資効果や、複数所有する収益物件の自己資金比率について比較検討する際に用いられますが、金利変動や借入条件の変更があった場合に変動する点については注意が必要です。

これら基本的な利回り計算は異なる観点から収益性を捉えたものですが、それぞれにデメリットが存在します。

不動産のプロとしてはこれらの指標を総合的に分析し、さらに立地や建物の現況、市場動向などについても加味して投資判断をサポートすることが大切です。

レントロールの微細分析方法

収益物件の投資判断において、レントロールは極めて重要な資料の一つです。

にもかかわらず、作成が義務ではなく記載内容も統一されていないことから、多くの場合、必要とされる収益構造の羅針盤としては体裁をなしていません。

本来、レントロールには以下の情報が含まれるべきです。

2. 契約関連情報:契約期間、契約締結日、契約更新予定日

3. 物件情報: 専有面積、契約面積(共有部按分後面積)

4. 賃料情報: 賃料、敷金、共益費、資金、契約更新時費用、償却の有無、償却期間と料率

5. その他収入: 駐車場、看板や携帯基地局使用料、自販機などの付帯収入

これらの情報が提供されたからと言って、それで終わってはいけません。

精査する必要があるからです。例えば物件サイトで表面利回り20%以上という高利回りの1棟売りアパートが目についたとします。

詳細を調べていくと、築後30年以上経過しており、さらに提供されている内外部の写真を見ると、かなり大規模な修繕が必要です。

また掲載されている利回りは満室時予想収入に過ぎず、言うなれば絵に描いた餅に過ぎません。

このような物件については、必要な情報が網羅されたレントロールなど望むべくもありませんが、限られた情報で実質利回り(年間賃料収入から各種経費を差し引いた純営業利益を基に算出)を計算しなおすと5%を下回ります。

このように提供されたレントロールを鵜呑みにするのではなく、実地調査が肝要なのです。稼働率8割以上とされているのに、実際には3割にも満たない状態しか確認できなかったり、営業しているはずのテナントが閉店していたり、なんてことはよくある話です。

また賃料推移の確認も重要です。

少なくても過去3~5年のレントロールを取り寄せ、賃料の変動状況や空室状況を確認します。

とくに賃貸借契約が新しい場合は、敷礼不要、賃料も大幅に値下してようやく入居してもらったような状況が見て取れる場合もあります。

またレントロールと合わせて、現在入居者の賃貸借契約書の各条項を確認することが大切です。

とくに敷金・礼金などの取扱や、フリーレントが採用されている場合はその期間、解約条項や賃料増減に関する取り決めには注意が必要です。

プロの不動産業者としては、提供されたレントロールを裏付けなしに信用しないことが肝要です。

また、人口動態や交通の便、立地環境などを視野に入れ中長期的な観点から検証すると同時に、目に見えない将来リスクも勘案する必要があるのです。

またレントロールを提供する側(作成側)である場合には、先述した必要項目について漏れ落ちなく記載すると同時に、総合的な観点から意見を述べる準備が欠かせないのです。

収益予測は精微に検討

収益予測は投資判断の重要な要素になります。

しかし机上計算だけでは、実際の運用結果と乖離する可能性が生じます。

とくに注意したいのが空室率です。

収益率は年間家賃収入をベースに、空室率や経費率などを考慮して算出される指標です。

空室期間が長いほど年間賃料収入は減少するため、収益率に大きく影響を与えます。

そのため過去の実績や周辺競合物件の状況を分析して適切な空室率を設定することが重要です。

そこで以下で解説する空室率計算を用いての現状把握が必須となるのです。

まず時点空室率は以下の計算式で算出できます。

ただしこの計算で得られるのは、計算時点の空室率に過ぎません。

したがって物件の稼働状況を正確に把握する必要があります。

稼働ベースの空室率計算は、下記計算式で算出できます。

過去3~5年のレントロールに基づき、稼働ベース空室率を算出することで、時点空室率で計算した数値より信憑性の高い空室率を算出できます。

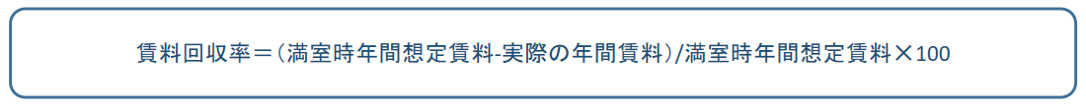

また部屋ごとに賃料が異なっている場合には、以下の計算により賃料回収率を把握する必要があります。

将来的な空室率を予測するには、物件稼働状況の把握は必須です。

しかし稼働ベース空室率も賃料回収率もたんなる指標に過ぎません。

したがって指標を参考にすると同時に、周辺の競合物件動向調査や経費の詳細分析、稼働率を引き上げるために必要な修繕費や賃料の見直しなど、様々な対策を総合的に勘案する必要があるのです。

それにより収益性を向上させることができます。

収益性についての調査説明範囲と法的根拠

宅地建物取引業者には、物件を購入して目的が達成できるよう、購入判断に影響を与える重要な事項についての説明が義務付けられています。

これは、収益物件の斡旋時にも科せられた義務です。

収益物件を購入する目的は、「収益を得る」、それが達成されるべき目的です。そこで悩むのは説明の範囲です。

説明範囲を巡っては様々な裁判例を確認できますが、それらの争点を見ていくと「買主が収益性を十分に判断できるだけの必要かつ十分な判断材料が与えられたか否か」が争われています。

無論、投資物件の収益性を完全に予測することは不可能です。

したがって収益性については、投資家本人が調査して判断すべきとの意見もあるでしょう。

また情報を提供しようにも、その範囲が規定されていませんから提供者によって違いが生じます。

しかし、自身が調査・作成したものではないレントロールを、ただ顧客に提示しただけでは必要な判断材料を提供したとはされないでしょう。

これは信憑性が不確かなレントロールをもとに説明しても同様です。

東京地裁で投資用物件の収益性に関する調査説明義務違反を争われた判例(東京地裁・判決令和3.2.25ウエストロー・ジャパン)において裁判所は、購入者自らが収益性について一定程度調査する必要があるとしつつも、媒介業者の調査義務は免れないと判示しています。

収益性の説明範囲については規定されていませんが、不動産のプロである以上、先述した収益率はもとより、周辺の競合物件動向調査や経費のほか修繕費や適正賃料などの調査を実施し、最適な情報を提供する必要があるのです。

同時に、それらについて説明するよう心がけましょう。

共同媒介時の責任分担

収益物件の共同媒介においては、元付け、客付け双方における役割分担と責任について留意が必要です。

原則として正確な物件情報の提供は元付業者の責任とされますが、客付業者にも、提供された情報が正確なのか、虚偽情報が含まれていないかを調査する責任があります。

「相手方から提示された情報を信用しただけ」と言い逃れしても、責任は回避できません。

調査・説明責任に関しては連帯して責任を負う。

これが共同媒介における双方の立場なのです。

元付業者から提供された情報に虚偽があり、それに気が付かず買主に情報を提示した場合は、双方が買主から損害賠償を請求される可能性があります。

したがって提供された情報については信憑性を確認し、疑問点があれば納得いくまで質問することが肝要なのです。

まとめ

今回は投資物件の収益性について解説しました。

文中では基本的な収益率の計算方法についても解説しています。

しかし重要なのは収益率計算の基となる各種データの整合性です。それが正しくなければ、計算結果は何の参考にもなりえません。

計算方法が複雑なので解説にくわえていない収益計算方法として、「内部収益率(IRR)」、「正味現在価値(NPV)」などもありますが、最近ではこれらの計算を簡易的な入力だけで行えるAIシステムも普及しています。

これらの計算で得られる数値は、将来に渡る利回り予測に役立ちます。

したがって投資家なら提供を望む情報でしょう。しかし、宅地建物取引業者には収益率についての説明義務もなければその範囲も規定されていません。

しかし、収益率が意思決定に影響を与える重要な要素であることは疑う余地がないため、適正な情報が盛り込まれたレントロールの提供と、それに基づく基本的な収益率の提供を心がける必要があるのです。

元付の場合は、必要情報を適切にレントロールへ盛り込む。

買い側は、元付けから提示されたレントロールの記載情報が正確か、また販売資料等に掲載されている収益率が現実的な数値なのかを判断し、必要に応じて修正をくわえてから顧客に提示するのです。

収益物件、とくに1棟売りなど規模の大きな物件は物件の状態チェックや設備の劣化状況の把握など、一般的な不動産売買と比較して調査量が多くなりがちです。

しかしどのような不動産物件でも取り扱えるのが宅地建物取引業者の醍醐味ですから、臆せず手掛けて自らの知見を広げていきたいものです。