住宅購入時の融資利用先は、私たち不動産業者などの斡旋により金融機関を選択して融資を申し込むのが主流です。

実際に融資を利用するには申込条件の理解や返済負担率計算など、少なからず専門的な知見が必要とされることがその理由です。

いわゆる必要とされる知識格差を埋めるために、私たちが介在しているとも言えるでしょう。

もっともローン特約条項などの兼ね合いから、融資の審査状況などについては直接的に知りえる立場にいる方が都合の良いといった背景もあります。

ですが、業者主導による融資申込先を決定した方々が「もう少し自分で調べて申込先を検討すれば良かった」などとSNSなどを中心として発信していることを受け「二の舞を演じない」と自ら情報を収集し、融資申込先を検討するケースが増加しています。

インターネットの普及により、様々な分野で知識格差は形骸化しました。

ですが情報の収集が容易になったことが、必ずしも顧客の理解が深まったことにはなりえず、金融機関ごとに異なる返済負担率計算や審査基準金利など、簡易的には調べることが出来ない情報や数値化できない知見はインターネットで検索できるはずもありません。

また融資を顧客まかせにした場合には、書類の訂正や不足書類の準備などで手間取り、融資特約期間を超過して万が一の場合に不利益を被ることになる可能性があることから、迂闊にまかせきりなどにはできません。

そのような意味合いにおいては、情報の入手が簡易におこなえることとは別に、経験に裏打ちされた知識格差が依然として存在しているのが住宅融資であると言えるでしょう。

顧客の判断基準はアイキャッチや目先の優遇金利などに興味を惹かれ、その金融機関での審査基準に達しているかなどの本質的な部分を見落としている場合も多く、多様化する団体信用生命保険なども含め、結果的には顧客が要望する金融機関の貸し出し条件を再考し、アドバイスが必要である場合も多いのが実情です。

私も含めてかと思いますが、不動産業従事者があまたある金融機関の住宅ローン概要の全てを熟知している訳ではありません。

相談が持ち込まれたら、都度、内容を調べているのが実情ではないでしょうか?

これは団信が多様化し、かつ諸条件が金融機関ごとに異なることから、致し方がないことです。

そこで今回は、多様化する団信の傾向分類と、団信に入れない場合に融資利用が可能かについて、その条件なども含め解説します。

団信のおさらい

いまさら解説も必要ないでしょうが、まれに団信の意味合いや特性を理解していない不動産業者をみかけることから、基本を簡単におさらいしておきます。

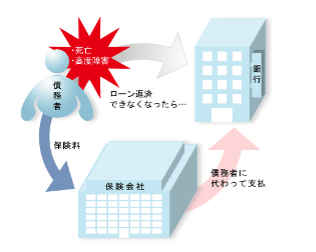

団信、正式に団体信用生命保険は住宅ローンの返済中に住宅ローン契約者が死亡、高度障害状態になった場合に、生命保険会社が残債を金融機関に支払う仕組みです。

一般的な生命保険とは異なり債権者である金融機関等が保険金受取人となり、融資を受けている債務者が被保険者となります。

被保険者に万が一のことがあった場合には保険会社から直接、金融機関にたいして残債務の支払いがおこなわれます。

そのような団体信用生命保険の性質上、保険証券が顧客の手元に渡ることはありません。

よく顧客から「団体信用生命保険の保険証券はいつごろ手元に届くのですか?」といった質問を受けますが、あくまで保険自体の契約者は金融機関ですから、保険内容が確認できる内容をまとめた書類が顧客に渡されるのみで保険証券が顧客に渡されることはありません。

通常の生命保険の場合には一時金などを取得した場合に所得税の申告等が必要となります。

ですが、原則として団体信用生命保険に関しては所得税の申告は必要ありません。

被債務者が死亡・重度障害または所定の状態になって債務が免除された場合には、債務の免除にたいしての利益が発生しているという考えも成り立ち、それにより申告の必要が生じる気もしますが、利益の発生が死亡・重度障害に起因していることから所得税の要件に該当しないとされています。

このように団体信用生命保険は名目上で顧客保全とされていますが、実体は金融機関が債務者に万が一の状態が発生した場合にも貸し倒れにならないための制度であり、金融機関からすれば日常具現化する危険性を可能な限り付保することが、貸し倒れリスクの軽減にもつながります。

顧客も団信の保険内容が充実していれば安心できることから、団信の商品が多様化するという現象は、双方の利害が一致した結果であると言えるでしょう。

そのような意味から、今後も団信のオプション商品はさらに複雑化していく可能性も高いとも考えられます。

ここまでのおさらいから理解戴けるかと思いますが、利益を享受できるのは最終的に金融機関ですから、表面上ではありますが死亡・重度障害などの基本的な団信保険料はフラット35を除き金融機関が負担しています。

それ以外に担保される三大や八大などの疾病特約やガン保証などは、顧客が別途負担するものもあれば、一定の範囲までは金融機関が負担するなどの違いがあります。

負担率は保険の内容によりことなりますから、商品内容と負担率の兼ね合いを理解しておく必要があります。

団信の種類と傾向

前項でおさらいしたように、基本的な団信は死亡・重度障害の場合に住宅ローン残高の支払いが「0」になるものです。

そこから差別化したい金融機関と、死亡や重度障害以外にも保証を望むユーザーの要望に呼応するようにガン・脳卒中・急性心筋梗塞に対応した三大疾病付きの団信が登場し、人気となったことからオプションが一気に加速し、三大にプラスして五大生活習慣病を保証した八大疾病や、さらにガン+10種の生活習慣病を保証した11疾病団信まで登場しました。

さらに金融機関によっては病気やケガで就業不能状態になって時に保証する就業不能特約や、短期・長期の入院特約のほか、ガン保証では免責とされる上皮内ガンや皮膚ガンでも一時金を支給する特約、さらには配偶者がガンとなった場合に一時金を支給する「配偶者がん保証」、そして余命宣告により支払いが免除される特約など団信の範疇に含まれるのか疑問を持つほどに豊富な保険商品が提供されています。

金融機関によりこれらの保険料の扱いを金利上乗せ型にするなど様々ですが、このような組み合わせ商品の多さが団信を複雑にしている原因にもなっています。

先ほど解説したように、顧客は表面的な部分だけで判断しているケースも多く、約款などを読み込んで免責事項や条件を正確に理解している方が少ない傾向にあります。

現在、保険商品として提供されているものには以下のようなものがあります。手厚い保証ほど、金利の上乗せ率が高いといった特徴があります。

●基本団信

死亡・高度障害により住宅ローン残高が0円になる基本的な団信で、機構団信(フラット35)以外はほとんどが費用負担なしで補償される。

●ガン団信

ガンと診断されたら、住宅ローン残高が0円(金利0.2%程度の上乗せあり)

※ネット銀行の多くは「ガン50%保証」など、ガンと診断されたときにローン残高の50%が免除される団信を、金利の上乗せなく利用できる商品を提供しています。

●三大疾病保証付団信

基本団信+脳卒中(脳梗塞・脳内出血・くも膜下出血)+急性心筋梗塞のセット商品。金融機関によっては、ガン団信もセットして三大と表記しているところもあります。

●八大疾病保証付団信

三大にプラスして五つの重度障害特約(糖尿病・高血圧性疾患・慢性腎不全・肝疾患・慢性膵炎)を補償する商品。

●11疾病団信

死亡・高度障害・がん保障にプラスして10種類の生活習慣病で長期入院となった場合の保障、短期入院時のお見舞い金や、中期入院時の「住宅ローン返済額保障」がセットになった団信です。

さらに、配偶者がん保障も提供している金融機関もあります。

この商品のグレードになると、一般的な生命保険の保険料を勘案して選択しなければ、割高となる可能性が高まりますので、上乗せ金利などについて充分に精査する必要があります。

多種多様な商品の組み合わせも上記の5種類の基本を理解しておけば、後は引受先保険会社のパンフレットにより免責事項や所定状態を確認しておけば、概ね説明に困ることはないでしょう。

注意事項としては、手厚い団信も無料で提供されている訳ではないということです。

どの金融機関のホームページを見ても、手厚い補償内容については大々的に宣伝していますが、上乗せ金利や免責事項について分かりやすい状態で表現していることはありません。

当たり前の話ですが、金融機関が手厚い補償で高額となる保険料を負担してくれる訳ではありませんから、実際には金利に反映されています。

例えば、華々しい補償の中で見劣りするガン団信や三大疾病でも平均して0.2%+α(保証内容により変動する)が実質的に金利に組み込まれていると理解しておきましょう。

そのような観点から、私たち不動産業者はある意味で冷めた目線を持ち、団信の保証内容と金利のほか、返済利便性なども含め総合的に勘案し、正しいアドバイスをおこなうようにしたいものです。

団信に加入できない場合にはどうする?

このように手厚い補償内容が増加傾向にある団体信用生命保険ですが、加入できるのは健康であることと、年齢要件をクリアしている必要性があります。

ですから団信に加入が出来ない場合も往々にしてあります。

団信に加入できないケースには幾つかの理由がありますが、代表的なのは健康上の理由で団信に加入できないケースです。

最近、一部の金融機関では「加入条件緩和割増保険料適用特約付き団信信用生命保険」という、金利を0.3%~0.6%程度上乗せすることにより、従来の団信告知では審査上NGとされている健康状態を、多少緩和して引き受ける団信も登場しています。

51歳未満とする年齢制限や、申し込み時に診断書の提出が必要とされるなど、既往歴により必ずしも引き受けられるとは限りませんが、それも理解したうえで試してみる価値はある団信となっています。

ただし、この保証は死亡と高度障害という基本団信の内容しか補償されません。

上記のような条件緩和型で否決されれば、民間の金融機関は団信加入が保証引き受けの条件ですから、加入が出来ないと融資を受けることはできません。

この場合に不動産を入手するには以下のような方法が考えられます。

② 同居予定の配偶者・親・子などを、主たる債務者として借りる。

③ 団信を必須条件としていない金融機関を探す(フラットは団信加入が必須ではない)

団信未加入の場合には、当然に主たる債務者に万が一があっても残債が0になることはありません。

すでに加入している生命保険を、残債に当てるなど万が一の場合に相続人に不利益が発生しないように予めの備えが必要です。

まとめ

実務で疑問を感じるのは、本来であればもっとも団体信用生命保険の商品内容を熟知している金融機関が、申し込みを検討する顧客にたいして上乗せ金利や免責事項などの説明を行う必要があるのに、融資を斡旋しているといった関係上、実際には説明の大半を私たち不動産業者が担っているという現実です。

金融機関の外回り営業は、頻繁に「融資案件があったらお願いします」と営業をかけてきますが。私たち不動産業者からすれば、顧客が希望するのであればどこの金融機関でも良い訳です。

もっとも金融機関と提携することにより優遇金利などが使用できる場合や、融資担当者のレスポンスが高い場合には何かと都合も良いことから、そのような金融機関を優先したくなるのも人情ではありますが利害関係といっても所詮はその程度です。

もっとも、金融機関も顧客自身が融資窓口に出向いて相談をすれば親切に対応してくれますが、あくまでも自社扱いの団信しか説明できず、顧客が自ら比較検討するためには他行に相談に赴かなければなりません。

そのような手間を省略する意味合いから、やはり私たちが介在して補うといった流れは今後も継続していくでしょう。

団信の多様化に併せて理論武装し、フォローするといった流れは今後も必要とされるでしょう。