不動産業者は、売買や交換、賃貸取引に関する専門家として、不動産に関連する各種法律、たとえば宅地建物取引業法をはじめ、民法、消費者契約法、税法、都市計画法などに精通していることが求められます。

しかし、これらの法律に関して理解が及んでいるのは、業務上必要とされる範囲です。高度な法律相談に応じることはできません。

不動産業者が注意すべき点の一つに、弁護士や司法書士、税理士など専門職の職域に足を踏み入れないことがあります。士業の独占業務に抵触する行為を行った場合、懲役刑や罰金が科せられる可能性があるからです。

にもかかわらず、不動産業者に寄せられる相談には、「相続」と「離婚」に関連する案件が良くあります。いずれも不動産が絡むことが多いため、相談が寄せられるのは仕方がないことです。

しかし、いずれも高度な専門知識を有する分野ですから、不正確な知識で対応してしまうと、結果的に手痛い失敗を招く可能性があります。

そこで今回は、「離婚」に関する代表的な相談事例を紹介し、それに対する適切な対応方法と基礎知識について解説します。

住宅ローンの返済を継続した状態での別居

「離婚が成立した(もしくは協議中、係争中)ため別居する。その際、住宅ローンの債務者である夫(もしくは妻)が自宅から転居し、元配偶者と子供がそのまま住み続ける予定だが、不動産の名義や住宅ローンの返済について問題が生じる可能性はあるか」

このような相談は、離婚に際して最も多く寄せられるものの一つです。住宅ローンの債務者が引き続き住宅に住み続ける場合は問題とされませんが、債務者が転居し、元配偶者と子どもが住み続ける場合には、幾つかの重要な課題が発生します。

まず、債務者が転居する場合、あらかじめ金融機関の承諾を得る必要があります。

住宅ローンの契約では、原則として「債務者自身がその住宅に居住すること」が条件になっています。そのため、転居して住宅に戻る可能性がない場合、あるいは賃貸に供する場合などにおいては、金融機関の承諾がなければ契約違反となり、最悪の場合「期限の利益を喪失」する可能性があります。

「期限の利益」とは、一定の期日が到来するまでの間は債務を履行しなくて良いとする債務者の利益です。住宅ローンの場合、金銭消費貸借契約に基づき月々の支払いを行うことで、一括弁済を請求されない権利を指します。

民法第137条では、以下の場合に期限の利益を喪失すると規定しています。

1. 債務者が破産手続開始の決定を受けたとき。

2. 債務者が担保を滅失させ、損傷させ、又は減少させたとき。

3.債務者が担保を供する義務を負う場合において、これを供しないとき。

ただし、この規定は「任意規定」であり、消費者契約法に抵触しない範囲で厳しい条件を追加できます。

具体的には、返済遅延、仮差押・仮処分の発生、公租公課の滞納処分、債務者の信用失墜、義務違反などがあった場合に、金融期間が期限の利益の喪失を宣言できるとしています。

単身赴任などの特別な事情を除き、金融機関の承諾を得ずに債務者が転居した場合、契約違反と見なされる可能性が高くなります。

その結果、期限の利益を喪失し、一括弁済を求められるリスクがあるのです。義務違反についての判断は、貸付人側の裁量に委ねられています。したがって、離婚により債務者が転居を検討している場合には、必ず事前に金融機関に相談する必要があるのです。

次に、慰謝料の一環として不動産の名義を元配偶者に移転したいという希望ですが、これを金融機関が認めることはありません。

民法や登記法上は、抵当権が設定されている不動産の所有権移転を禁止する規定はありません。しかし、金融機関の立場からすれば、名義の移転により貸倒リスクが高まるのですから、ほぼ例外なく認められません。

相談しなかったらバレるのか?

私たちが相談を受けた際には、前述したようにリスクについて説明し、金融機関に相談するように促す必要があります。

しかし、実務上、金融機関がすんなりと転居を認めてくれるケースは多くありません。そのため、「住宅ローンの支払いさえ続けていれば、発覚することはないだろう」と考え、相談せずに転居するケースが多くみられます。

確かに、住宅ローンの返済が滞りなく続けられている限り、金融機関が転居を把握する可能性は低いといえます。仮に金融機関から確認の連絡があったとしても「単身赴任中で、いずれ戻る予定です」と回答すれば、それ以上追及されない可能性が高いでしょう。

しかし、こうした対応には大きなリスクが伴います。

前述したように、万が一にでも発覚した場合には期限の利益を喪失して一括弁済を請求されます。さらに、元配偶者がそのまま家に住み続ける場合、その居住権は使用貸借に基づくものがほとんどです。

ご存じのように、使用貸借には借地借家法が適用されません。そのため、期間や収益の目的を定めていない場合、所有者はいつでも使用貸借契約を解除して立ち退きを要求できます(民法第598条第2項)。つまり、所有者が契約を解除すれば、元配偶者は退去を拒むことはできないのです。

また、住宅ローンの返済遅延により期限の利益を喪失した場合には、債権者の要求に従い、使用貸借人は速やかに退去に応じる必要があります。借地借家法が適用されないため、強い居住権を主張できないからです。

筆者が相談を受けたケースでも、離婚時に「元配偶者が引き続き居住できる」と合意していたにもかかわらず、後になって問題が生じたケースがありました。

離婚条件として元配偶者の居住を認めると約束しながら、債務者が意図的に住宅ローンを延滞し、退去せざるを得なくなったケースです。これは、明らかな意趣返しによるものでしたが、入居者は債権者の求めに応じるほかありませんでした。

このように、住宅ローンの返済を続けていれば問題がないと考えるのは大きな誤解です。転居後のリスクを正しく理解し、適切なアドバイスをすることが重要です。

ペアローンや収入合算の場合はさらに問題が多い

使用貸借により元配偶者が居住を続けることには多くの問題が伴いますが、それ以上に懸念されるのは、収入合算やペアローンを利用している場合です。

離婚後もどちらか片方が自宅に住み続けたい場合、両者の意向が合致しない限り、話は進みません。特にペアローンの場合、お互いが連帯保証人となっているため、離婚を理由に「連帯保証人から外して欲しい」と相談しても、金融機関は受けいれません。

この点については、連帯保証型や連帯債務型の収入合算も同様の問題を抱えています。あくまで夫婦の収入を合算した所得に基づき融資を承認しているので、離婚を原因にその関係性を解消できないのです。

離婚後も、適切な方法で解消しない限り、連帯債務者や連帯保証人の地位は継続します。したがって、以下のような解消方法が基本となります。

◯解消方法

A. 売却して債務を弁済する。

B. 借り換える。

※所有(居住)する側が住宅ローンを単独で借りる方法ですが、相手方に対する精算の問題が発生します。

C. リースバックを検討する。

※リースバックバック業者に売却して金融機関に返済し、その後、賃貸住宅として必要な期間、住み続ける方法です。子どもの学区を変えたくない場合などにおいて、よく検討される方法です、

収入合算やペアローンは、単独では借りられない高額な融資を可能にする有効な手法ですが、離婚や共有者の死亡など、将来的に起こり得る状況変化に対応するため、その対処法をあらかじめ検討しておくことが重要です。離婚を前提に住宅を購入する方は少ないでしょうが、ちょっとした行き違いが原因で関係性がこじれ、離婚に発展することがあります。

私たち不動産業者は、住宅ローンについて適切に説明し対応を行う必要があります。

離婚時における財産分与の問題

離婚時に関する相談において、私たち不動産業者が対応できるのは不動産に関する部分のみです。それ以外、例えば有価証券などの分配方法について助言することは、無償でかつ善意であっても非弁行為と指摘される可能性があります。

このような相談には対応せず、必要に応じて知己の弁護士を紹介するなど、適切に対応する必要があります。

これは、相続問題においても同様です。

相続財産に不動産が含まれている場合には、その分野の専門家として助言をすることに問題はありません。しかし、相続人同士の協議に仲裁役として立ち会うと、法的な見解を求められることも多く、軽率な発言が後々問題となる可能性があります。

「君子危うきに近寄らず」という言葉があるように、専門分野以外のトラブルには関与しないのが懸命です。ただし、最低限の知識を持っておく必要があります。

ここでは、離婚時の財産分与について基本的なルールを解説します。

①財産分の基本は折半(2分の1ルール)

※原則として、財産の名義や収入の有無に関わらず、折半が基本です。

②収入、財産の種類、貢献度による変更は可能

※離婚の際、必ずしも財産分与をしなければならないという規定はありません。したがって、双方が合意している場合には財産分与をしないことも自由です。また、財産の種類やお互いの貢献度を考慮して、分与の割合も変更できます。

③分与できる財産は、共有財産のみ。

※共有財産とは、婚姻期間中に夫婦で協力して形成・維持した財産を指します。したがって、婚姻前に購入したマンション、自動車、貴金属類、有価証券などは共有財産とみなされません。一方、婚姻期間中に購入した不動産、有価証券、貴金属類などは、名義や収入の有無、購入資金の出どころを問わず、共有財産として財産分与の対象となります。

ただし実務的には、購入時に夫婦どちらか一方の親から資金援助を受けた場合にはその額を考慮して、分与について協議するのが一般的です。

また、不動産が共有財産とみなされる場合であっても、住宅ローンの残債の有無によって以下のように財産分与の方法が異なります。

A. 残債がない場合

◯売却して得た利益を半分ずつ分ける。

◯どちらかが住み続ける場合は、適切な査定額の半分を相手方に支払い、精算する。

B. 残債はあるが、売却益が出る場合。

◯売却して得た利益を半分ずつ分ける。

◯適切な査定額から残債を差し引いた額が財産分与の対象となり、その半分を精算する。

C. 売却しても残債が残る場合(オーバーローン)

原則として財産分与の対象とはなりません。住宅ローンの名義人が、離婚後もローンを払い続け所有を維持するのが基本となります。

ただし、ペアローンや収入合算の場合は、共有財産である預貯金などを利用して不足分を補い、保証関係を清算する、あるいは単独名義での借り換えを検討する必要があります。

このような基本的な知識を持っているだけで、離婚時の財産分与に関する相談に対応しやすくなります。私たち不動産業者は、不動産に関する部分について、適切な助言を行うことが求められるのです。

まとめ

冒頭で述べたように、私たち不動産業者が対応できるのは、業務上必要とされる法律の範囲に限られます。

そのため、高度な法律相談には対応できません。

しかし、不動産に関連する法律は多岐にわたるため、基本的な知識を取得し、適切に相談に対応したうえで、必要に応じて専門士業に引き継ぐことが重要です。

このような役割を果たすために必要なのが、コンサルティング能力です。

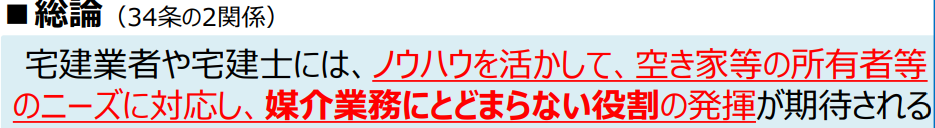

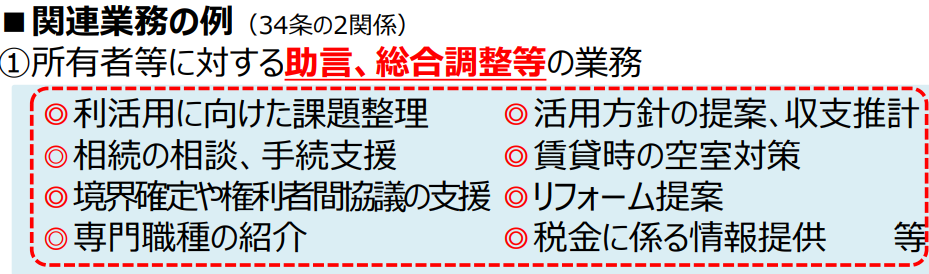

宅地建物取引業法第34条の2(媒介報酬以外の関連業務)の改正により、媒介業務とコンサルティング業務の区分を明確にすることで、コンサルティング報酬を受領ができることが国土交通省によって明示されました。改正前から、媒介業務とコンサルティング業務は別個のものでしたが、改正により公にコンサルティング報酬を請求できる基盤が強化されました。

これにより、不動産業者には自身のノウハウを活かし、媒介業務にとどまらない役割を果たすことが期待されているのです。

空き家問題に限らず、不動産に関連する様々な分野、例えば相続相談や協会確定の権利者間協議の支援、離婚時の財産分与など、様々な問題に対応することが求められます。

もちろん、高度なレベルの相談に対応するには、相応の専門知識が必要です、また、相談内容によっては専門士業しか扱えない分野もあるため、必要に応じて適切な専門職種を紹介することが必要です。

これを実現するためには、幅広い分野の知識を学び続けることが不可欠です。不動産業者として専門性を活かしつつ、適切な対応と判断を行う姿勢が求められるのです。