「賃貸と購入どちらが良いの?」という質問は、古くからある答えのない問いの一つです。

同様の質問に「今は買い時ですか?」なんてものもあります。

その答えも、担当する私たち不動産業者が賃貸を手掛けているのか、それとも媒介で斡旋しているかそれとも売主なのかによって返答する内容も変わるでしょう。

仮に不動産の現物販売を主業としているのであれば、時期や情勢によらず「今が買い時です‼」というでしょう。なんせ売るのが目的ですから当然です。

ですが実際には不動産の価格推移状況やライフスタイルのほか、家族構成や不動産を必要とする理由、そして所得金額など様々な要素も含めて当人の買い時は判断されるものです。

結局のところ購入を検討する当人が、自ら買い時を判断するしかないのです。

そのような考え方からすれば、私たち不動産業者は顧客が判断するために必要な情報を提供し適切なアドバイスをすることが仕事であるとも言えるでしょう。

ただしメリットを強調したいがため「嘘」の情報を与えてはいけません。

あくまでも、顧客が心配している部分についての情報を、正しく・分かりやすく説明するのが営業マンの仕事です。

そのために必要なのが顧客の必要とする正確な情報を知ることですが、中でも「お金」する情報は関心の高い話題の一つです。

住宅ローン金利や団体信用生命保険まで含めた金融知識、所有することにより発生する各種税金、将来を見据えた相続の話など様々な物が対象です。

それにくわえて自分が組む融資の支払額が、一般的な世帯と比較してどの程度なのかといった内容も知りたいでしょう。

そのような住宅に関しての基幹データとして一度は目を通しておきたいのが国土交通省の公開している「住宅経済関連データ」です。

今回は、それらの情報の中で「住宅と家計経済」を中心に解説していきます。

家計に占める住居関連費の負担率

一般的に住宅ローンは、生涯で最も多額な借金であると言えるでしょう。

数千万円もの借り入れをするのですから、私たちが計算する月々の支払額を見て「本当に払っていけるのだろうか。もし何かあったら……」と不安になって当然です。

ですが不可抗力の事故や健康上の理由などについては、団体信用生命保険で補完できるのですから、大切なのは月々、支払っていけるかどうかです。

「もし支払えなくなったら……」と不安になる気持ちは理解できますが、不払いで明け渡しを迫られるのは賃貸住宅でも一緒です。

不動産を所有している場合には、支払いが滞ってから競売により明け渡しが求められるまでの期間として12~18ヶ月程度必要ですから、むしろ賃貸住宅の方が早いと言えます。

大切なのは無理をせず、多少のゆとりをもって支払いできる範囲内で融資を組むことでしょう。

収入に占める家賃もしくは住宅ローンの返済額については、一般的に前者を「住居費割合」、後者を「返済負担率」と表現します。

以降でそれぞれの割合を持ち家と賃貸住宅で比較してみましょう。

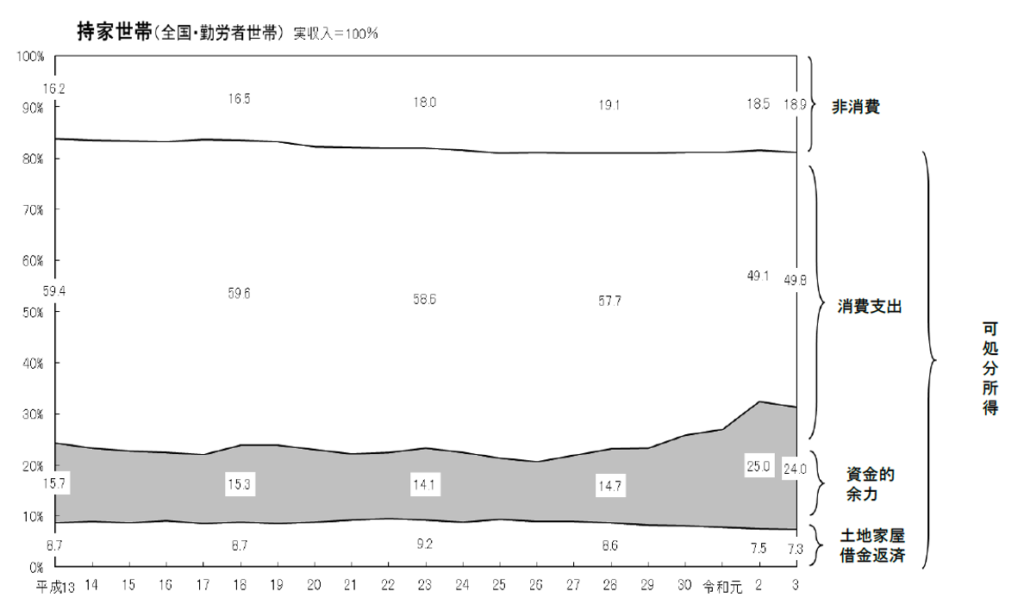

まず持家世帯です。

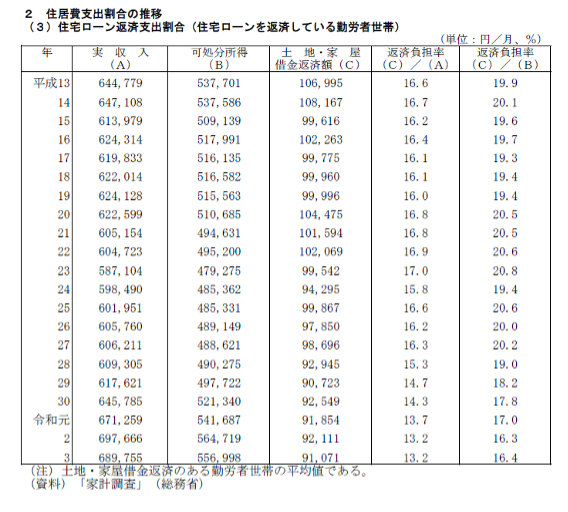

上記の図は所得金額を100とした場合における支出割合を示していますが、住宅ローンの返済負担率を「土地家屋借金返済」と表現しています。

これによれば令和3年においては全国平均で7.3%しかありません。

一般的に住宅ローンの返済負担率は15~25%程度で組んでいるものです。

それからすると平均の7.3%はかなり少ない印象を受けます。

これについては総務省統計局による収支項目分類により「非消費支出」と呼ばれる税金や社会保険など、世帯の自由にならない支出も組み込んでの負担率計算を行なっているからです。

可処分所得である手取り額を基に計算すれば、当然に負担率は増加します。

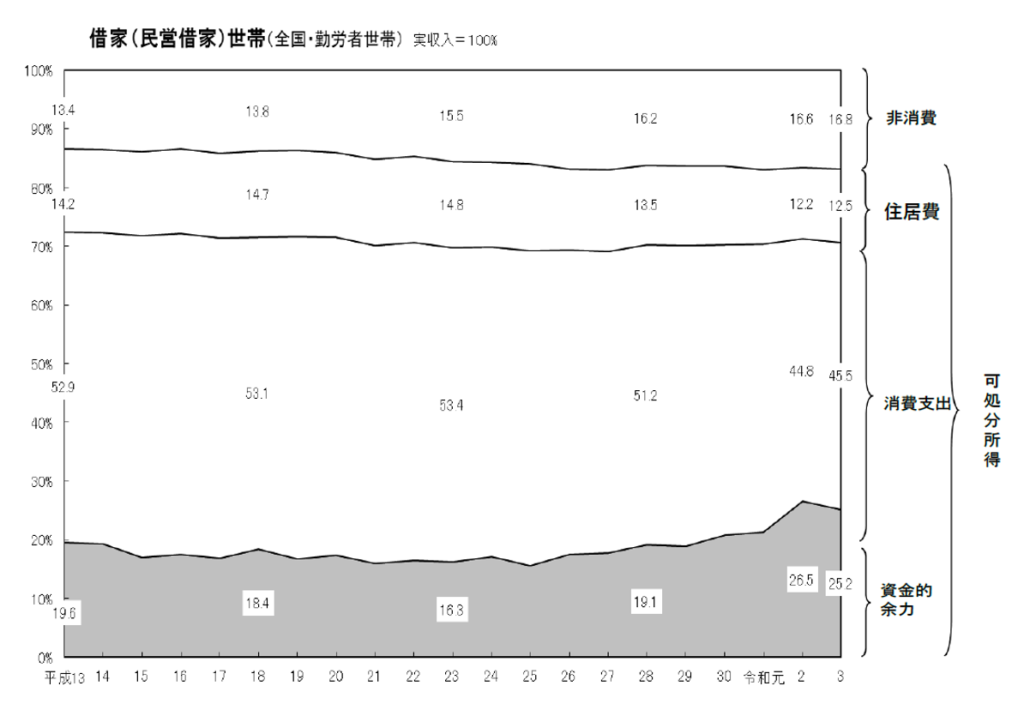

同様の計算方法になりますが、次に賃貸居住者の居住費負担率を見てみましょう。

こちらは「住居費」として表現されていますが、全体平均で12.5%です。

住宅を所有している世帯よりも平均としての負担額は大きいのですね。

繰り上げ返済により月々の支払い金額を減少させることができる住宅ローンと比較して、賃貸は居室面積や立地、築年数により家賃の金額は変動します。

築年数や立地、使い勝手などにより居住者募集に難航する物件ほど家賃の見直しが行われ低くなる傾向は見られますが、基本的に築浅・好立地などの要件を満たしている人気物件は家賃が高く設定されます。

条件の悪いエリアに引っ越しをすれば負担率を下げることはできますが、それはまた別の問題でしょう。

考えてみれば「土地家屋借金返済」は預貯金や投資と同様、月々手元から現金が支出されますが、それにより資産が増加し負担は減少(元金が減少すること)されていくのですから、純粋な消費支出には該当しません。

住むという目的と同時に資産形成をしているとも言い換えられるからです。

もっとも賃貸住宅と違い購入していれば簡単に転居もできません。どちらにもメリット・デメリットは存在するのですから、まさに当人の考え方次第ということでしょう。

物件価格は上昇傾向だけれど、返済負担率は減少している‼

前項で非消費支出も含めた家計収入に占める賃貸・持家それぞれの負担率について解説しましたが、ここでは実収入と可処分所得を分けて抽出した「住宅ローン返済支出割合」を年度別に見ていきましょう。

下記では平成13年からの返済負担率が年度ごとに表されています。

前項で非消費支出も含めた実収入にたいしての全国平均は7.3%と解説しましたが、上記の表では同様の計算でも、令和3年度の負担率は13.2%(可処分所得のみでは16.4%)となっています。

この差がなぜ生じているのか総務省でも理由を公開していませんので定かではありませんが、実際の負担率については上記の表が信頼できるでしょう。

令和2年以降、コロナ禍による原油高や資材高騰から軒並み新築供給価格は上昇しているのはご存じかと思いますが、可処分所得による返済負担率だけ見れば過去19~20%程度で推移していたものが、平成27年以降から減少に転じ、令和2年には21年間で最も低い16.3%にまで下がっています。

さてこれはどういうことでしょう?

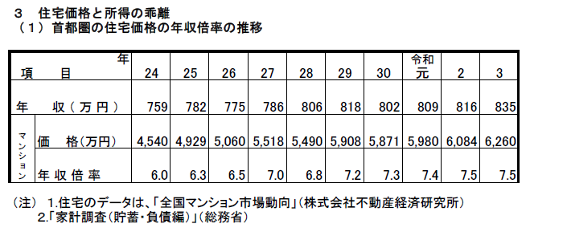

下記図の「首都圏の住宅価格の年収倍率の推移」を見ても、不動産価格は確実に値上がりしています。

ですが購入者の年収が増加していることによりかろうじて年収倍率が7.5%に収まっていることが確認できます。

本来であれば、物件価格は高騰しているのですから返済負担率が下がる道理はありません。

ですがデータからは年収の高い方が自己資金を投入し、無理をせず購入できる範囲内の返済負担率でローンを組んでいる構図が見えてきます。

建築費の高騰は天井知らず

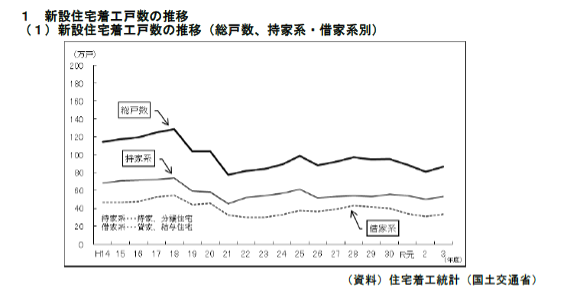

令和3年の新設住宅着工戸数は持家で約53万戸(賃貸新設含む総戸数は約86.6万戸)でした。

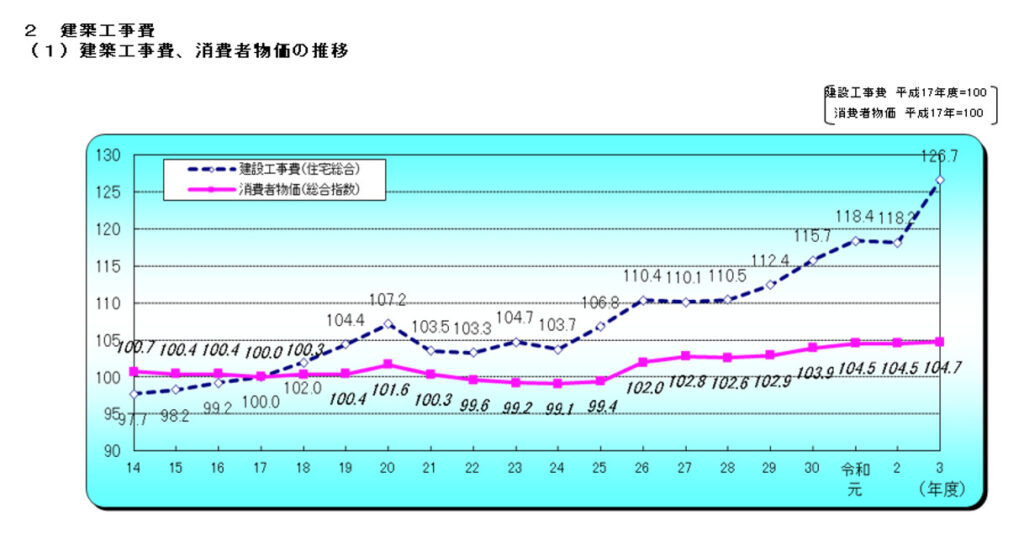

建築戸数は3年ぶりの増加となりましたが、建築資材などの高騰により建設工事費は平成14年以降の20年間で過去最高を記録しています。

建築費の高騰は、そのまま販売価格に転嫁されます。

不動産経済研究所が2022年4月に発表した「2021年度首都圏新築マンション平均価格」によれば、バブル期の1990年度に記録した金額を上回り過去最高を更新したとされていましたが、建築費の高騰は令和4年においても収まらず、令和5年にはインフレによる円の値下がりで更なる上昇が懸念されています。

資材価格の高騰により新築分譲価格は高騰に転じたことから新築販売業者も工夫を凝らし、見栄えのする間取りづくりに知恵を絞りながら建築面積を可能な限り絞り込み、販売価格を少しでも引き下げる努力をしています。

ですが、そのような努力によっても物件価格を下げることはできず高値水準で推移しています。

建築地を仕入れてもうかつに分譲できず賃貸転用や様子見をしているケースが多くなりました。

そのような新設戸数の減少により上昇に転じたのが既存住宅市場です。

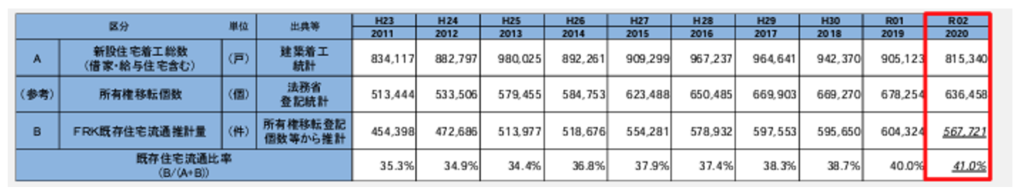

令和4年3月に一般社団法人不動産流通協会が公開した「既存住宅流通量の地域別推計について」というレポートでは、2020年における新築を含む全住宅流通量において、既存住宅取引が占める割合は41.0%に達したと報告されています。

もっとも既存住宅流通量については微増していますが、取引量自体は平年とほぼ変化していませんから、単純に新設戸数が極端に減少しただけのことです。

あくまでも一過性の減少であり、例年における30%台後半~40%以下が総取引量に占める既存住宅の割合であると考えられるでしょう。

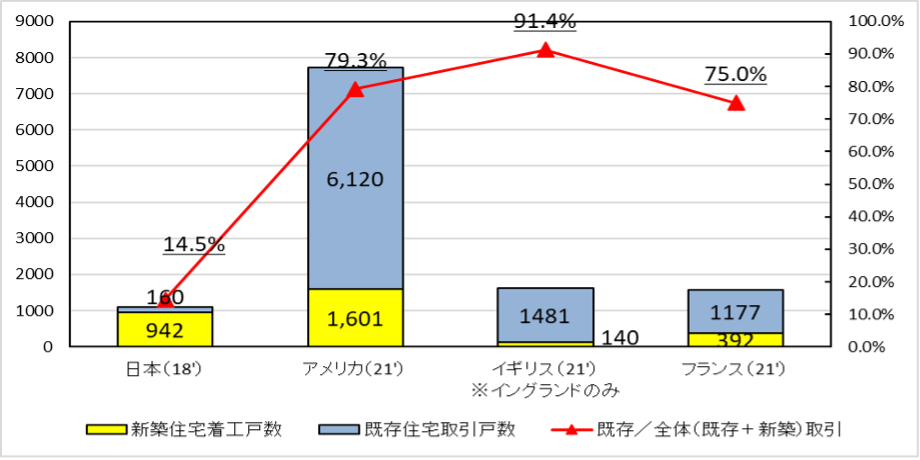

91.4%が既存住宅を中心としているイギリスや、79.3%のアメリカなどと比較すれば依然として低い水準でしかありません。

ですが先読みできぬ時代の変化に伴い、購入検討者も無理せず購入できる範囲で物件選びをする傾向が高まっています。

新築住宅の価格高騰により購入できるのは所得の高い世帯が中心となり、そこから漏れる世帯が購入を検討する際には既存住宅も含め物件を探すしかないのが現状です。

なし崩し的に崩れる様相を見せる日本人の「新築信奉」ですが、このように様々な情報を入手しながら先手を打つ発想が、私たち不動産業者に求められているのでしょう。

まとめ

世間でいうところの不動産業者と言っても、媒介・買取・ディベロッパー・賃貸・管理・ゼネコン・ハウスメーカーなど、専門とする業態は多岐に分類されます。

業態ごとに専門として必要な知識が求められ、全てに精通することは至難の技でしょう。

例えばディベロッパーの土地部門であれば、用地仕入れに関して近隣住民や地方行政との折衝能力が求められますし、媒介であれば個人客に対する営業能力が求められます。

それにもましてコロナ禍以降のテレワーク普及により、都心から離れ地方で部屋数の多さを求める需要が増加するなど、時代による変化も現れています。

令和6年4月1日からスタートする不動産登記義務化により、空き家や所有者不明地など今まで「負動産」であったものが徐々に市場に出回る可能性も予測されます。

このような変化の著しい時代に、不動産業者として生き抜くには必要な情報や知識を仕入れ、常に新しい方法を模索していく必要があると言えるでしょう。