不動産業界でも注目された2022年4月19日の最高裁判決、いわゆる「タワマン節税裁判」ご存じでしょうか?

「現金、もしくはあえての借入によりタワーマンションを購入して、相続税対策を行いましょう」というスキームにより行われた相続税対策について、納税者と国税当局により争われた裁判です。

この裁判では地裁・高裁・最高裁すべてにおいて納税者側が敗訴、つまり節税対策を目的としたタワーマンション購入は、度を越せば通用しないとされたのです。

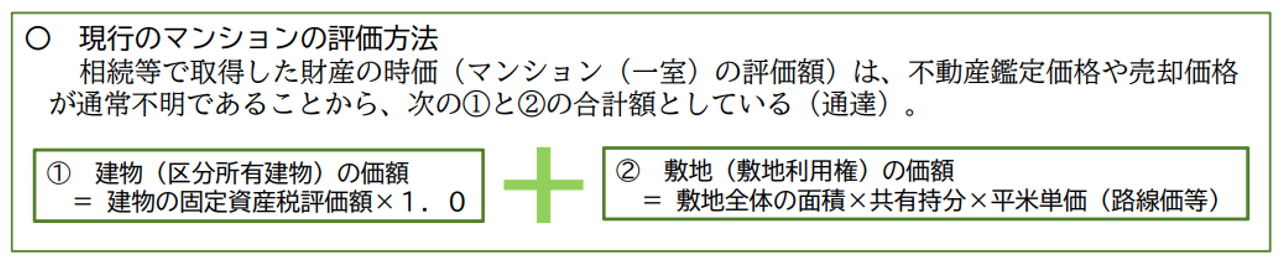

相続時における不動産の評価は、土地について路線価もしくは倍率方式により奥行価格補正率など各種補正をした後に面積を乗じて算出され、建物については固定資産評価額に1.0を乗じて計算されます。

マンションにおける土地評価は、敷地全体の評価額を算定した後に区分所有者の所有権割合で按分します。

タワーマンションが建築される場所は、土地評価が高い便利な場所であることから土地評価が高いのですが、なんせ容積率をほぼ上限まで使い切り階層を重ね、それにより部屋数を確保しますから土地按分計算後の評価は低く抑えられます。

さらに賃貸で運用した場合には借家権割合や貸家建付割合などの評価減額要素を用いればさらに評価を下げられます。

それにたいして時価は、筆者が活動拠点としている札幌市においても市内中心部で条件が良ければ80㎡程度で2億は必要、三大都市圏で立地・築年数が相応であれば3億超えも珍しくありません。

そのような時価が相続税評価額では大幅に圧縮できるのですから、相続税が高額になる可能性の高い資産家などは、手元資金や金融機関からの借入金などによりタワーマンションを購入することにより、相続税額を一気に圧縮するスキームが成り立ちます。

このような節税対策の全てが問題視されている訳ではありませんが、それでも程度問題です。

税負担の公平性という観点から度が過ぎると指摘されますし、何より税務署が黙っていません。

税法の伝家の宝刀とも言える「財産評価基本通達第6項」があるからです。

今回は前述した「タワマン節税裁判」の解説と併せ、この判例が今後、与える影響について解説していきます。

財産評価基本通達とタワマン裁判の概要

国税庁長官から国税局長にたいし財産評価が正しく行えるよう、総則から始まり評価の原則や共有・区分・現物と果実など多岐に渡る評価基準について指示したものが、いわゆる「財産評価基本通達」です。

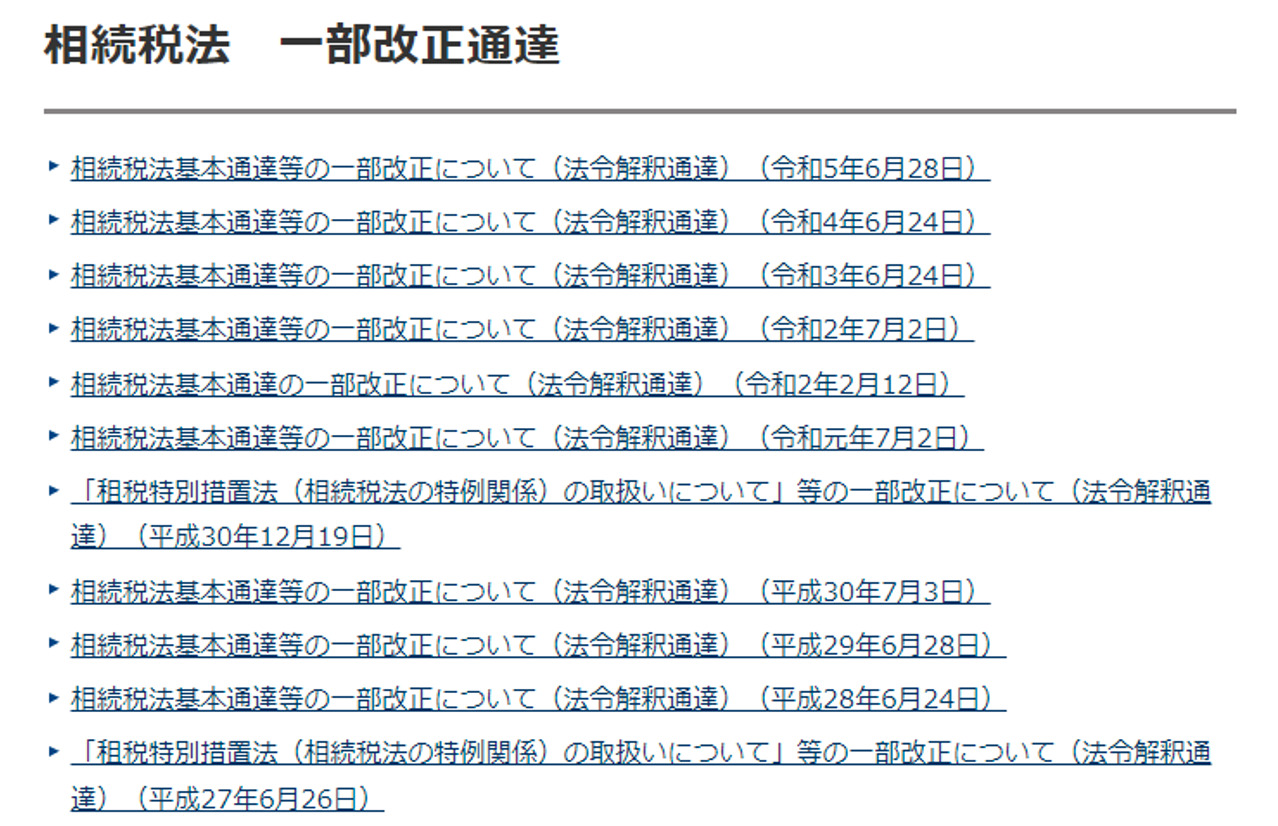

基本となる通達の初回は昭和39年4月25日に遡りますが、その後、時代にあわせ何度も改正されています。

相続税の財産評価は、原則として時価によるものとされています。

ですが時代により時価に対する価値観は変動します。そのため「不特定多数の当事者間で自由取引が行われる場合に通常成立すると認められる価額」を時価であると定義して、通達により具体的な評価方法を定めているのです。

この通達によりマンションは、建物部分について全体の固定資産評価額を各個の延べ面積比率で按分し、土地についても敷地全体の評価額を算定した後に区分所有者の所有権割合で按分します。

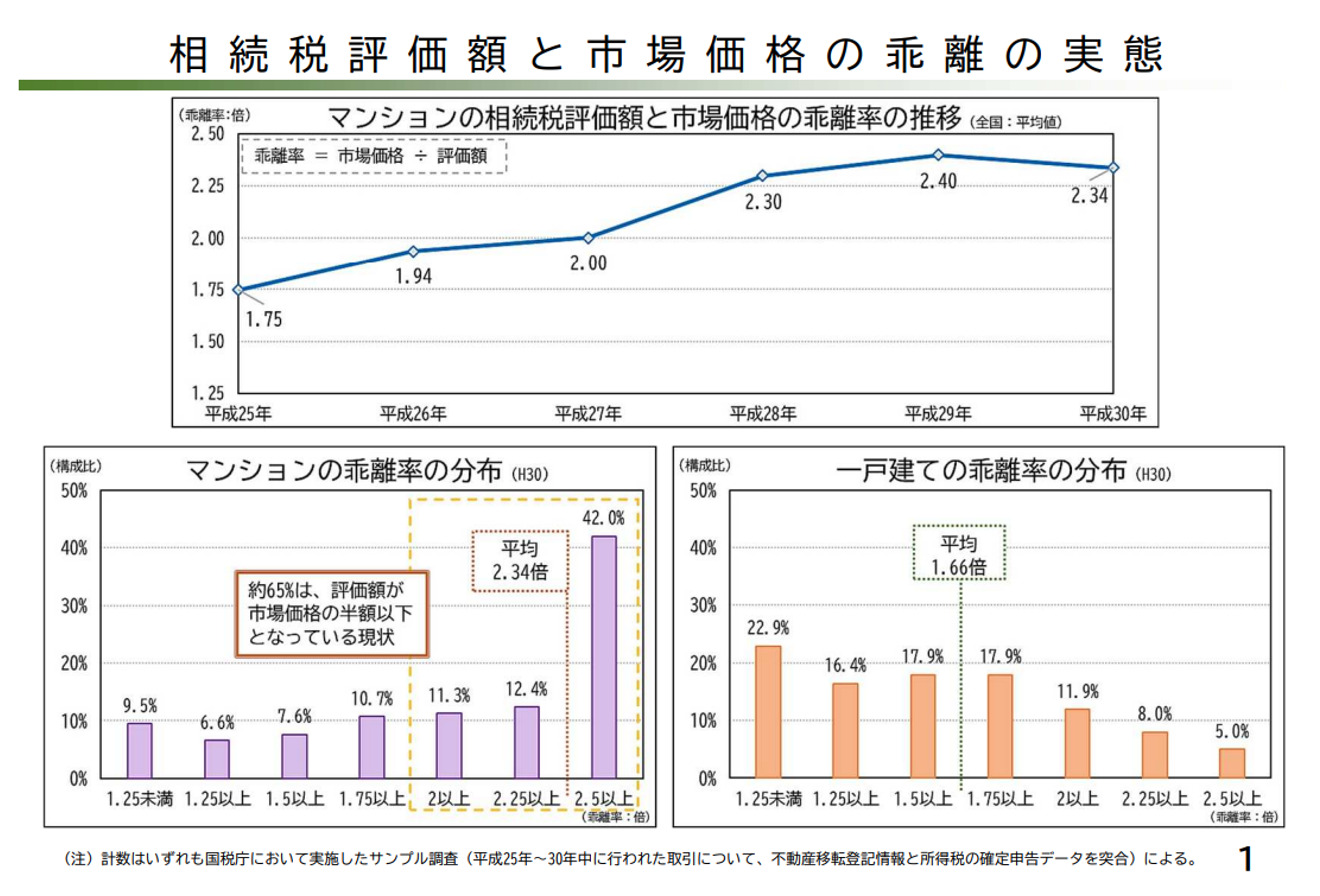

平成29年の税制改正により、2018年以降に建築された20階以上のマンションについては高層階の方が高比率で按分されるようになりましたが、それでも立地が良く眺望や日当たりも良い高層階部分のタワーマンションの時価と相続税評価の間には大きな隔たりがあります。

購入時に融資を利用して負債を造っておけば、借入残高の負債部分は控除項目となり相続財産の課税価格から差し引けます。

前述した「タワマン節税裁判」において対象とされた相続不動産は下記の2件。

物件B.購入額5億5,000万円(平成21年12月取得・借入4億2500万円)

購入額の合計は13億8,700万円です。

いずれも首都圏駅近の築浅物件です。判決文に物件についての具体的な明記はありませんが、容積率の消化率から勘案すれば、いずれもタワーマンションであると推測されます。

さらに賃貸運用を目的とした投資物件として取得されています。

相続が開始され、相続人は財産評価基本通達に従い物件を評価しましたが、購入額合計13億8,700万円にたいし財産評価額は5億1900万円になりました。

借入合計は10億5,500万円ですが、それほど目減りしていません。

つまり負債などを控除すれば相続税「0」となってしまうのです。

実際に相続人もその旨で申告しました。

申告書の提出を受けたのは筆者のお膝元、札幌市の南税務署です。

課税の公平性から問題ありとして不動産鑑定士に依頼します。

それによる鑑定結果を参考に税務署が時価として算出した価額は8億8,874万9,000円になりました。

申告の時価額との差は約3億7千万円です。

これを時価であるとして相続税を再計算すると相続人による申告額である「0」ではなく2億4,049万8,600円の納税が必要になります。

そこで課税当局は増額更正処分を行ったのです。

節税対策により、まんまと相続税が「0」になったと喜んでいたところ増額更正処分により2億4千万円もの納税が求められたのです。

相続人としては財産評価基本通達で定められた計算を用いての結果に基づき計算したのですから黙ってはいられません。

処分を不服として国税不服審判所に審査請求するも認められず提訴に及んだのです。

相続税法上において時価評価の方法は定められていないという事実

相続税法第22条で「相続、遺贈又は贈与により取得した財産の価額は、当該財産の取得の時における時価による」と定められています。

ですが具体的な時価の算定方法について相続税法では定められていません。

「おいおい、土地は路線価、建物は固定資産評価を用いて計算するんじゃないのかい」と思われるかも知れませんが、それは法の定めではありません。

先述した「財産評価基本通達」による算定方法です。

もともと国税庁長官が国税局や税務署などの各関係機関に対して出している指示で、基本的に各課税当局はこれに従っているのです。

私たちが認識している相続税の時価評価についての知識も、この通達を拠り所にしているのです。

一般には知られていませんが、国税庁の公式サイトには「法令解釈通達」というページが存在しており、ここでは所得税関係や相続税・贈与税関係のほか不服申立関係など項目ごとに分けられた法令解釈通達を確認できます。

実際にサイトを覗いてみれば、相続税法一つをとってもどれだけ頻繁に通達が改正されているのか確認できるでしょう。

このように頻繁とも言えるほどに通達の一部改正が繰り返されている現実を知れば、税を徴収するための評価基準や税法の適用解釈などについて、どれだけ漏れ落ちなく行えるよう考えられているのか理解できるでしょう。

「タワマン節税裁判」の原告が算出した時価評価は。財産評価基本通達に則り行われている以上、間違っている訳ではありません。

ですが、それにより実際の時価と相続税評価額が著しく乖離している場合においては、同通達第6項により国税庁長官の指示を受け評価できるとされているのです。

この第6項を全文紹介すれば「この通達の定めによって評価することが著しく不適当と認められる財産の価格は、国税庁長官の指示を受けて評価する」となっており、この第6項は法の網をすり抜けるように節税された事案にたいし税務署が抜く、伝家の宝刀と言われています。

結局のところ、「タワマン節税裁判」は財産評価基本通達第6項を援用し、税務署が算出した時価について、適法であるかを争った裁判だと言い換えることができるのかも知れません。

最高裁判断により、相続税対策としてのタワマン購入は壊滅的になる?

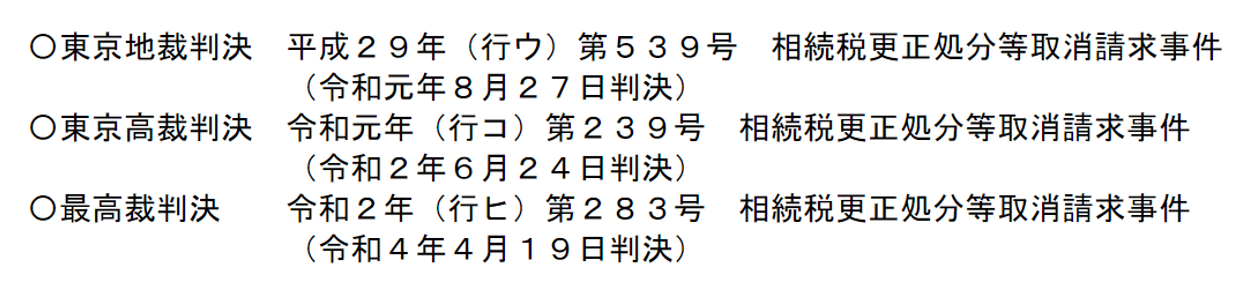

「タワマン節税裁判」において原告は、国税不服審判所に審査請求で退けられたことを不服として地裁へ提訴、そこでも願い叶わず第二審である高裁に控訴、さらに最高裁へと上告する訳ですが、いずれの上級裁判所も地裁判断を支持、原告の訴えは退けられます。

つまりは国税局の完全勝利に終わった訳です。

ご存じのように一つの判例が法的効力ないしは法的規範となる訳ではありませんが、普遍的な法適用の基準となる「法源」ではないにしても、民事訴訟法上の「既判力」を有することになります。

それだけ最高裁による判決は、拡張や縮小解釈のほか類推解釈にも影響を及ぼすことになるのですから、「タワマンを購入して節税しよう」というスキームのうち、度が過ぎた節税は終焉を迎えるでしょう。

誤解されることがないよう解説しておきますが、不動産を利用した節税方法の全てが通用しなくなる訳ではありません。

「タワマン節税裁判」においても裁判所は、まず「一般的な課税の平等原則を実現するためには、『同様のものは同様に取り扱う』ことが要求され、評価通達はそのための画一的な評価方法として定められているものであるから、国税当局が、特定の者の計算についてのみ評価通達以外の方法を採用することは、合理的な理由がない限り平等原則に反して違法である」として、原告の主張の一部については認めているのです。

つまり第6項を特定の個人にのみ適用させることは違法であるとしたのですね。

ただし原告及び被相続人による一連の行為は、相続税負担を軽減または免れることを期待して実行されたものであり、これを認めれば他の納税者との間に看過し難い不均衡を生じさせ、実質的な租税負担の公平に反するとして、第6項の援用を容認したのです。

裁判所から違法性について言及されたのですから、国税局も今後は簡単に伝家の宝刀をぬくことはできません。

この判決を受けた国税庁の動きは迅速です。

伝家の宝刀を抜かないためには財産評価の計算方法を現実に即すよう変えてしまえば良い。

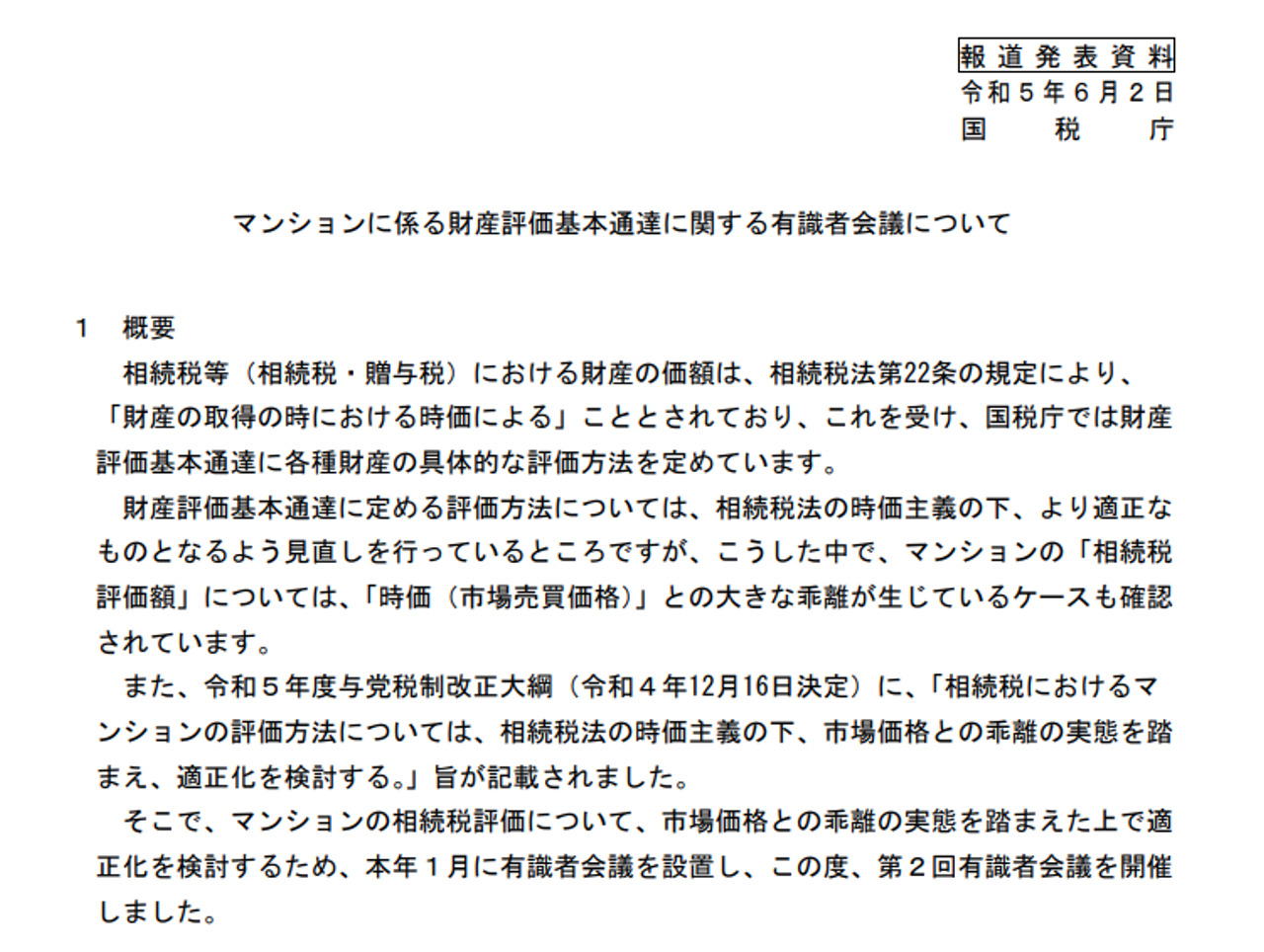

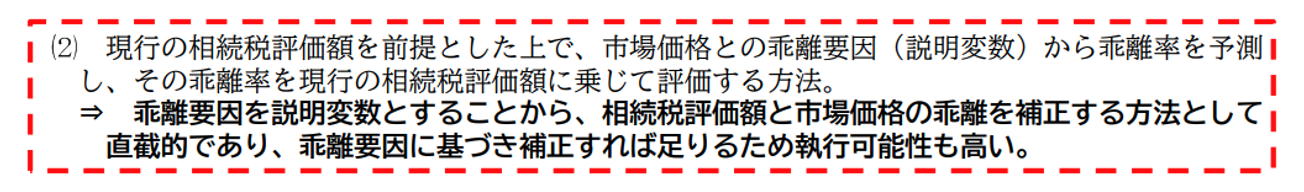

実際に国税庁は「マンションの相続税評価額に時価との大きな乖離が生じている」として、実情に即した財産評価基準手法について検討するために有識者会議を開催しています。

公開されている議事要旨を見る限り、タワーマンションの相続税評価については乖離要因を説明変数とした乖離率を、現行の相続税評価額に乗じる方法が採用される可能性が濃厚なようです。

もっとも、乖離率を用いるのにしても具体的な適用対象の範囲や累計の定義をどのように定めるか、他の財産の取り扱いにたいしても採用すべきかなどの議論は続けられていますので、直ちに改正される訳ではありません。

ですが、大方の予想としては早ければ2024年1月から、遅くても翌年から相続税評価の計算方法が見直されるのではないかと言われています。

まとめ

不動産を利用した節税対策の全てが否定された訳ではありません。

あからさまな方法でなければ有効であることに変わりないからです。

ただし、今回解説した判例を理解せず「タワーマンションの購入は相続税対策にうってつけです」と、得意満面に説明するのは避けた方が無難でしょう。

近い将来には乖離率が採用され、説明していたほどの節税効果を得られない可能性が高いからです。

当面は有識者会議の動向や、国税庁の動きを注視しておく必要があると言えるでしょう。