全6回を予定して連載しています「事業承継」をテーマに解説している記事ですが、今回は3回目として「事業譲渡と会社売買」について解説します。

前回までの記事では中小・個人不動産事業主の事業承継の現状から、後継者の選び方、後継者教育の重要性について解説しました。

今回はそこから話をすすめて、事業譲渡と会社売買について解説します。

タイトルの【事業承継と会社売買は違う】ですが、そんなことは字面を見れば誰しもわかることです。

では具体的に、「会社を売るにはどうしたらよいのか?」と質問されたとしたら如何でしょうか?

購入希望者の見つけ方や適正な売却価格について、各種手続きや従業員の雇用問題についてなど、事業譲渡や会社売却についてそれぞれのメリット・デメリット、更には具体的な方法まで答えられる方はそれほど多くないでしょう。

中小企業経営者の多くは日々の業務に忙殺され、具体的に事業承継について考え始めたときに初めて自分ごととして深く学び始めるものです。

ただし学びを怠ると、知識格差からM&Aコンサル会社や買い手側に都合のよいようにされ、不本意な結果に終わる可能性が高まります。

これは少なからず民法に長じた不動産業者を経営されている皆さまならお判りになることかと思います。

苦労して事業を継続してきた会社は、あくまでも自分で納得のゆく形で事業承継かM&Aを利用するかの判断が出来るようにしたいものです。

今回の一連の記事は後継者を教育して事業承継するなど「会社を生かす」ことを第一としていますが、どうしても後継者が見つからないなど、万策尽きた場合の最終的な手段として「会社を売る」のも一つの方法です。

会社売却を考えた場合にはM&Aによる方法にいきつきますが、厳密にはM&Aと会社売却はその定義においても明確な区分される必要があります。

ですが、日本においては売却・事業承継の両方においてM&Aコンサル会社が利用されているという実情がありますので、今回はM&Aについての基本的な事項を中心に解説していきます。

M&Aを利用してなにをするか

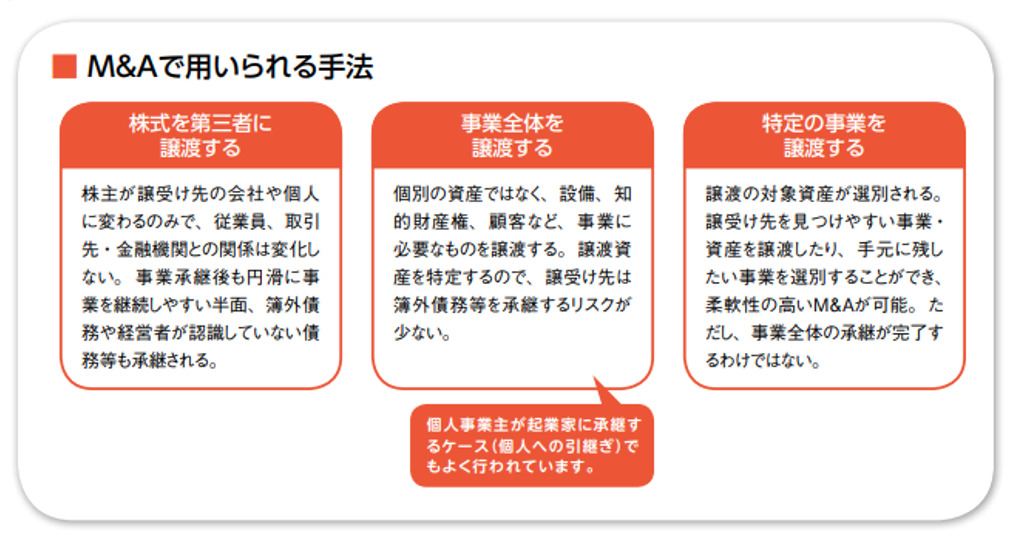

不動産業者に限らず、中小企業がM&Aを利用する場合には以下の方法が一般的です。

2. 事業譲渡(事業に必要な資産をまとめて譲渡する、個人事業主に用いられる手法)

3. 特定事業譲渡(譲渡する事業資産を選別し、譲渡する方法)

個人事業主の場合には2.の事業譲渡一択となりますが、株式会社の場合には1.もしくは3.のいずれかを選択することになります。

ただし3.については、会社の事業の一部(建築部門など)を分割して譲渡する方法ですので、厳密には事業承継や廃業の選択とは異なります。

M&Aの全体フロー

売買契約が売主・買主の合意に基づき行われることは、長らく不動産を取り扱ってきた皆様に解説するまでもありませんが、会社売買も同じです。

言い分を100%受け入れてもらうことは困難ですが、主張すべき点は主張し、お互いに妥協点を模索します。

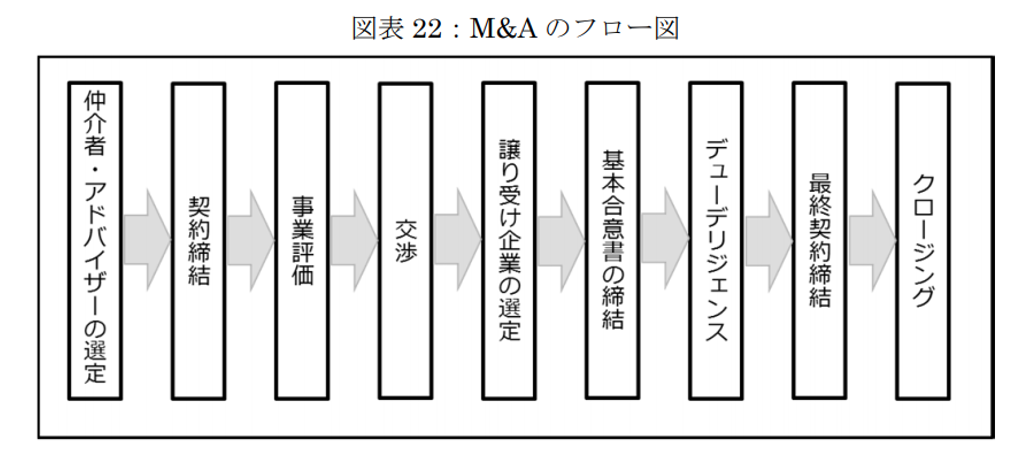

M&Aの一連の流れは、1.計画・調査段階、2.実行段階、3.M&Aの実施という3つの段階を経ておこなわれます。

M&A会社の選び方

前記フローにおける仲介者・アドバイザーの選定が、M&Aコンサル会社を意味します。

ひとくちにM&Aコンサル会社と言っても、三菱UFJモルガンスタンレー証券や新生銀行など、いわゆる金融系のM&Aコンサル会社を筆頭に、フロンティア・マネジメントなどのコンサル特化系のほか、日本M&Aセンターなどの仲介系M&A会社などがあり、それぞれに特徴があります。

会社の系列にたいして神経質になる必要性はありませんが、M&Aコンサル会社を選ぶには相性を重視する必要があります。

とくに不動産会社の特徴や業界内における自社の強みを理解してくれるコンサル会社でなければ、売却金額に対する考え方などで折り合いがつかなくなり、良好な関係を築くことが難しくなります。

ネットなどでM&Aコンサル会社を調査すると、着手金0円などのキャッチ・コピーが目に入りますが、それらの甘言には踊らされず、以下の点について充分に検討する必要があります。

2. 担当者個人の実績と知識に信頼がおけるか。

3. 会社として、担当者に一定の権限を委譲し、柔軟に裁量権を認めているか。

会社選び以上に大切なのが、担当者(担当アドバイザー)との相性です。

これは皆様なら感覚でお判りになるかも知れませんが、大手仲介業者に勤務しているから担当者が優秀であるといったことはなく、あくまでもその担当個人が優秀であるかどうかが、今後、円滑に話を進めていくうえで大切であるからです。

この他にも、大切な会社の将来を委ねるわけですから最初から1社に絞らないことや、料金の多寡だけを判断基準にしないなどの注意が必要です。

購入先が見るポイント

M&Aコンサル会社が相手先を探す場合には、購入検討者の要望を重視して、すこしでもその目的に沿う形で提案書の作成を、おこないます。

一般的に購入検討者は、以下のようなポイントを重視します。

2.独自の営業手法や、研究・開発・特許などの権利を有している。

3.競売に特化しているなど、他社と差別化できる事業ノウハウを有している。

4.財務状況が安定している

5.売却価格が合理的な金額である。

M&Aを検討する場合、予め上記の点を意識して書類の準備などを進めておくとよいでしょう。

株式売却による会社譲渡

株式会社の場合ですと発行株式をまとめ、100%売却してしまえば、経営者にとっては会社売却したと考えて差し支えありません。

それ以降は、経営権は当然のことながら、株主総会における発言権も一切なくなると理解してください。

株式売買により売却益が得られるほかに、事業資金などの借り入れの際に金融機関から求められていた個人保証が外されます。

屋号はそのままで、事業が同じでも売ってしまえば他人様の会社です。

屋号を残すかどうかや従業員の雇用継続にかんしては購入先次第となりますが、購入先が潤沢な資金を投下して全国展開してくれるなどの可能性もあります。

それでもよそ様の会社であることには違いがありません。

このあたりの区別は明確に認識しておく必要があるでしょう。

ロックアップ(キーマン条項)には要注意!!

合意条件として、売却後も一定期間顧問などの立場で残されることもあります。

今まで「社長」と呼ばれていたのに、経営権のない「顧問」となり継続雇用された社員の視線を浴びるのが「いたたまれない」といった話をよく聞きます。

このようなM&Aを利用した際に条件とされる約定をロックアップと呼びます。

ロックアップは売り手側の経営陣が、企業買収や合併などのあとも一定期間、会社に残ることを義務付ける契約条項です。

これは買主側が、譲渡完了後も経営の安定を図り、企業の価値下落を防ぐ目的でおこなわれており、売り手側にとってのメリットはさほど多くありません。

買収先がロックアップ条項を求めるのは、以下のような理由によります。

2. 事業により、後継者の育成や募集が短期間では困難な場合

ロックアップの期間は、その必要性により一概に言えませんが1~2年程度が多く、買い手としては経営が安定するまでの期間であり、そのために会社を売却した後にも経営権を失った会社に止めおかれることになります。

そのためロックアップ期間については慎重に交渉する必要があり、少なくても下記の3点については充分に注意する必要があります。

2. 在籍条件や期間

3. 競合禁止やその他、今後の行動を阻害する条項の有無

条項の理解が不足しているのに勢いで締結した場合、違約により制裁金や賠償金などが請求されるケースもあります。

まとめ

今回の記事は、会社譲渡と売却に関してであったことから、結果的にM&Aの解説が中心となりました。

もちろん個人の起業家が会社を購入してくれるケースもありますが、一般的には豊富なノウハウや購入検討者情報をもつM&Aコンサル会社が間に入り達成できるものです。

経営者であれば、誰しもが志を同じくする後継者に会社を委ねたいという希望があるかとは思いますが、その後継者が見つからなければM&Aという手段も視野にいれつつ検討をする必要があります。

M&A実施後に事業が分割されて販売され、実質的に会社自体が消滅することもありますが、これは後から慌てても仕方がないことです。

今回、解説したようにM&Aコンサル会社の選定から始まり、購入者との詳細な取り決めを実施することにより意図しない結果を防止することは充分に可能です。

実際的なM&Aは、今回ご紹介したような基本事項だけではなく詳細に内容を吟味して取り決める必要があります。

ただし、不慣れな知識を一から全て学ぶのも無理が生じることから、記事で解説しているようにM&Aコンサル会社や担当者の選定をくれぐれも慎重におこなう必要があるでしょう。