最近のDXやAI技術の発展・浸透にもよるのでしょうか、不動産業の主業務の一つである「査定」もシステムを利用している方が大半のようです。

なんせ国土交通省も(公財)不動産流通推進センターが提供する査定システム、『価格査定マニュアル(有償)』を推奨しているぐらいですから、利用者が増加するのは当然かも知れません。

不動産の査定システムは様々な会社から提供されていますが、最新のものだとAI技術を利用して豊富なマーケットデータを活用していますから、かなり高精度な査定価格を算出してくれます。

自分で近隣事例を調査するなどの手間を掛けずとも、必要項目を入力すればわずか数分で見栄えのする査定書を作成してくれる。

システムを利用せず計算機片手に一から作成すれば、熟練者でも1~2時間は必要なのですから、時間の節約にもなります。

これは利用しない手はないでしょう。

ですが便利すぎる故の問題が一つ。

査定する際の算出根拠を正確に理解できているかです。

筆者を含め昭和や平成初期から不動産に従事した人間は手計算での査定計算が身に付いています。

当時は電話で「◯◯町◯丁目の土地50坪、築20年で30坪の家なんだけど、売ったらいくら?」なんて問い合わせがよくありました。

相手の素性や詳細も分からずに電話で査定額の目安を話すのはご法度ですが、「事例比較だとおよそ〇阡◯佰万円が目安となりますが、詳しくは状態を確認させていただいて」などと話をつないだものです(電話ではお答えできませんと言うと、切られてしまうことが多かったので)

ですが面白いもので、電話口で回答したおよその金額と、後日依頼を受けて正式に査定した金額との差異はほとんど生じなかったものです。

これは自慢でもありませんし、正式査定をいい加減にやっていた訳でもありません。

当時は皆、この程度のことはできました。

現在のように便利なシステムが存在せず、全ての査定を手計算で行っていたのですから、必然的に広範なエリアの流通相場や売却事例、条件による修正率などが否応なしに記憶されていたからです。

そのような感覚が身についている人間は、いらぬお世話と知りながら『入社当初からシステムを利用して査定書を作成している方々は減価方式、事例比較方式、収益方式などの基礎的な方法を理解しているのだろうか?』なんてことを考えてしまいます。

そこで研修などで顔を合わせた若手の不動産営業に質問すると……

「システムを利用すれば簡単に査定書を作成してくれるのに、手計算する必要なんかないでしょう」と言われたり「減価方式と事例比較方式の違いって何ですか?」など、質問を返される始末でした。

重ねて『規模修正率』の定義や『新耐震基準適合性』、『流動性比率』などについて質問しましたが、曖昧にしか理解されていないことが再認識できただけの結果に終わりました。

確かに理解していなくても、システムを利用すれば見栄えのよい査定書が作成できるのですから無理をして覚える必要はないのでしょう。

ですが、顧客から「減価方式ってどのように計算するのですか?」や「付加価値率って何ですか?」と質問されたら、一体どのように返答するのでしょうか。

確かに時間と手間のかかる計算をする必要はないかも知れません。

しかし、査定額の算出根拠となる計算方式について理解していなければ、説明がおぼつかないでしょう。

実際に知識格差があったとしても、顧客は担当者の誰もが等しく不動産のプロであることを期待します。

「システムを利用していますので、詳しく説明できません……」なんて言えません。

査定方式には『減価方式』と『事例比較方式』の2種類があり、前者は「再調達価格✕延床面積÷耐用年数✕残存年数(耐用年数-築年数」の計算式を用いて機械的に算出できますが、こちらは市場性などを考慮しない評価方法です。

主に不動産鑑定評価で用いられますが、およそ私たちの査定目的に即しません。

そこで今回は手計算を強要するものではないという前提ではありますが、覚えておいて損はない、減価方式の理屈について詳しく解説したいと思います。

結局のところ近似値に収束する

システム利用と手計算、どちらが良いかについて考えるまでもありません。

査定に必要とされる情報について正しく取得して計算すれば、査定額は似通った価格に収束するからです。

それなら時間を短縮でき見栄えの良い方法を選択するのが合理的です。

不動産の査定額は立地・規模・築年数・設備・周辺環境や近隣の売買事例、現在販売中の物件価格の傾向や公示価格、路線価などの情報に基づき、総合的にかつ論理的な手法で計算されるのですから似通るのも当然です。

極端に高いもしくは安い価格が提示されるのは作成した担当者の意図が反映されているからでしょう。

顧客からすれば複数の不動産会社に査定依頼をしたのに査定額は似通っている。

それでは依頼先を決定する基準が何かを言えば、最初に査定書を提出してきた会社、もっとも査定額の高かった会社、そして担当者が信頼できるといったところでしょうか。

「信頼」できる不動産営業担当の特徴について様々な顧客アンケートが実施されていますが、それらを見ると「正直で誠実」、「親切で話をしっかり聞いてくれる」、「レスポンスが早い」など人間性や接遇、スピード感が上位を占めています。

もっとも、これらは不動産に限らず営業マンであれば当然に備えているべき資質でしょう。

その後に続くのが「知識・情報量が豊富」ですが、考えて見れば「正直で誠実」にはメリットだけではなくデメリットや各種の危険性などについて正確に説明してくれる意味が含まれているでしょうし、「しっかりと話を聞いてくれる」は、ヒアリングを徹底して顧客が真に求めている要件や問題点を洗い出すのに必要です。

結局のところ顧客から信頼される不動産営業とは、質問話法を駆使して顧客が抱える問題点や課題、ニーズの把握に努め、それに対し知識や知見に基づく解決策などの提案を行い、ひいては顧客の不安を払拭し目的を達成できる営業マンだと言えるのでしょう。

事例比較方式の算出方法

前項では便利なシステムが今後次々と提供されたとしても、不動産営業には基礎的な知識や知見は必須であり、それらが伴わなければ優れたシステムを活用できないと言う点について言及しました。

査定システムがどれほど秀逸であっても、それらの基になる方式については理解を深めて欲しいと思うからです。

それでは解説を続けていきましょう。

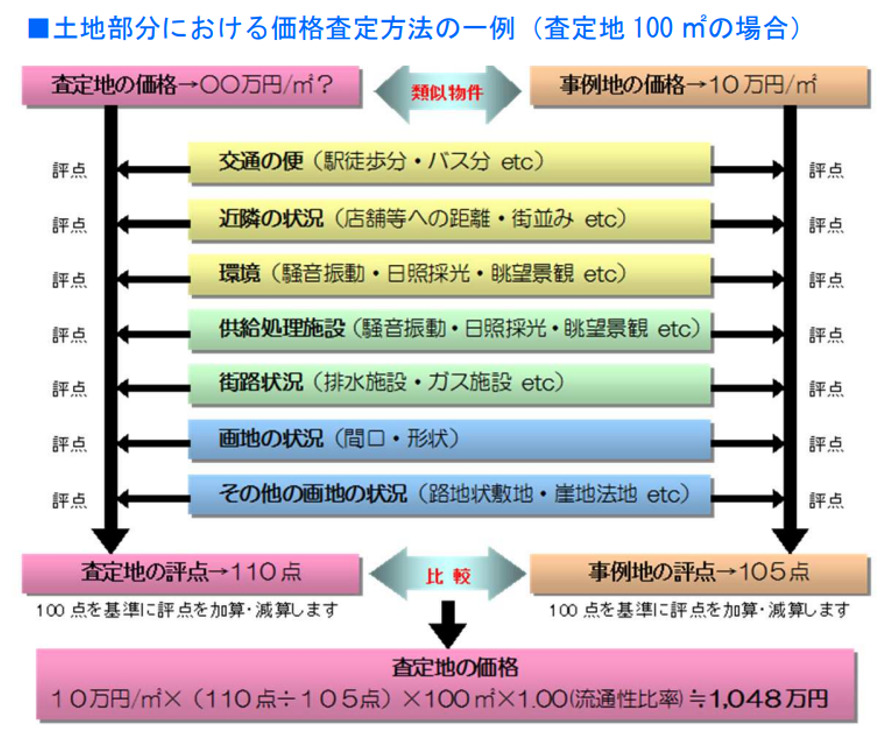

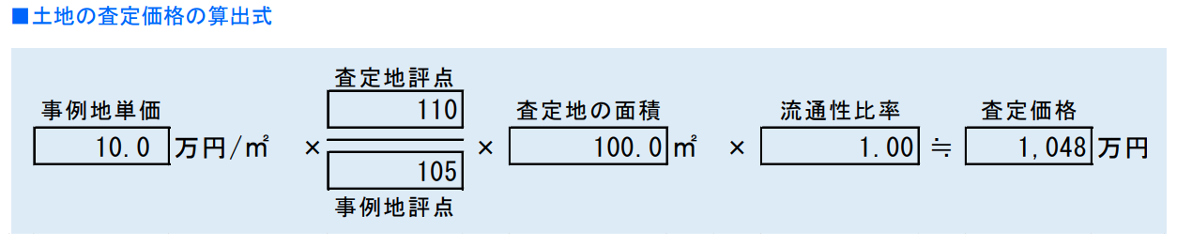

『事例比較方式』は読んで「字」のごとし、査定物件に似通った条件の事例をレインズなどで検索し、それを比較・評価して価格を算出する方法です。

手計算でもシステムでも、およそ不動産査定の多くはこの方式が採用されているでしょう。

評価項目は多岐に渡りますが、土地の場合は交通・商業施設等・住環境・ライフライン設備を含む敷設状況・画地(間口や形状)のほか査定額に影響を与える要因についてそれぞれ評点をし、その合計から下記の算出式を用いて計算します。

研修などでこの説明をすると、よく質問されるのが『流動性比率』です。

端的に言えば流動性の度合いです。

つまり成約事例と比較した場合において、査定物件がどれだけ売りやすい、もしくは売りにくいかを数値化したものですが、1.0(100%)を基準として、-15%~10%程度に設定します。

流動性比率は私たちの感覚で設定されます。

例えば適正価格ではあっても近隣に条件の似通った物件が数多く売り出されている場合、いち早く売り抜けるためには価格を下げる必要があります。

もっとも、感覚とは言っても根拠は必要です。

説明を求められた場合に答えられるよう、なぜ流動性比率を用いて調整する必要があったのか、その根拠を説明できる準備を怠ってはなりません。

次に住宅についてです。

これは比較的単純に算出できる土地とは違い、査定時点の建築費動向や新耐震基準適合性、建物の品等格差率(使用されている建築資材の品等に応じ修正する比率です。

設定するためには工法や建築部材についての理解が必要とされます)などについての理解がかかせません。

媒介を専門にしていると、とかく建築知識が覚束ないことも多く苦手意識を持っている方も多いようです。

しかし「〇〇ホームの家」や「〇〇林業の注文住宅」、「◯◯ハイム施行」など、大手ハウスメーカーの名称をキャッチコピーに用いるのは媒介を依頼された後の話です。

査定時にはそのような大手メーカーの現行建築費や商品・設備グレードの違いなどについて具体的な査定根拠としなければ顧客は納得しないでしょう。

「〇〇ホームさんで建築された家ですから、建物はこの金額で査定しました」では、さすがにプロとは言い難い。

理解を深めておきたい建物価格算出式

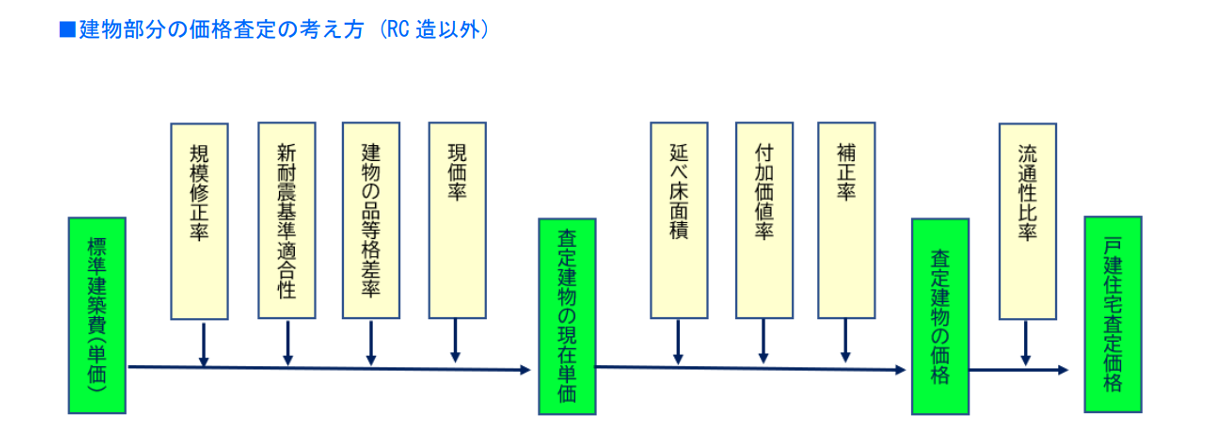

建物査定額は下記表のとおり4段階の算出式により計算されます。

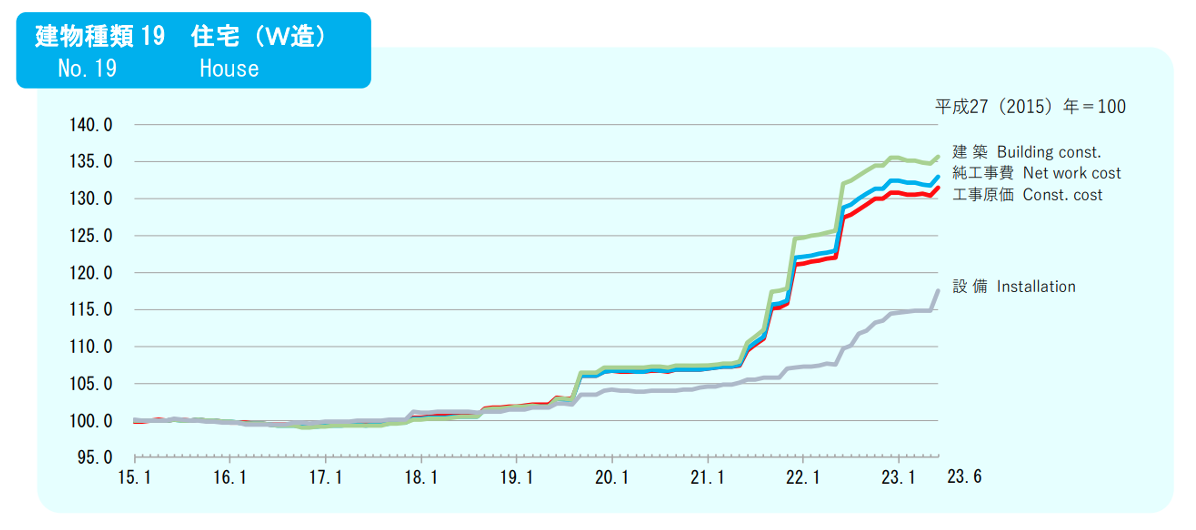

まず再調達価格を求めます。計算式は以下のとおり。

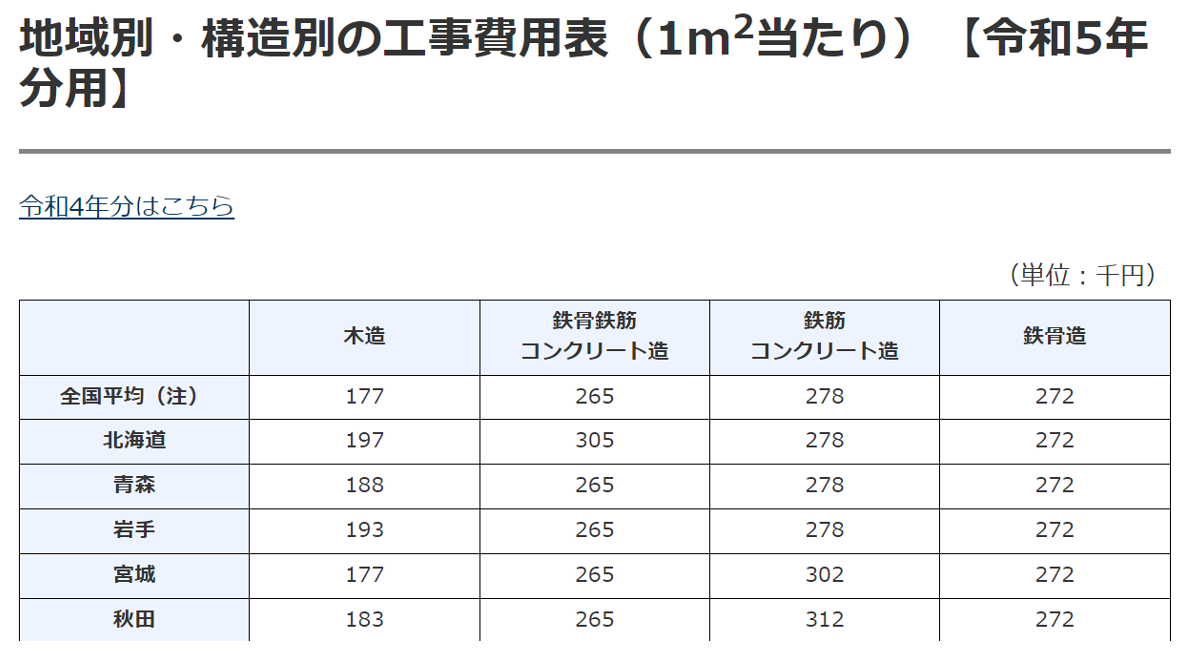

①標準建築費〈単価〉(/㎡)✕規模修正率✕新耐震基準適合性✕建物全体の品質格差率=再調達価格

この計算式で注目したいのが『標準建築費』と『品質格差率』です。

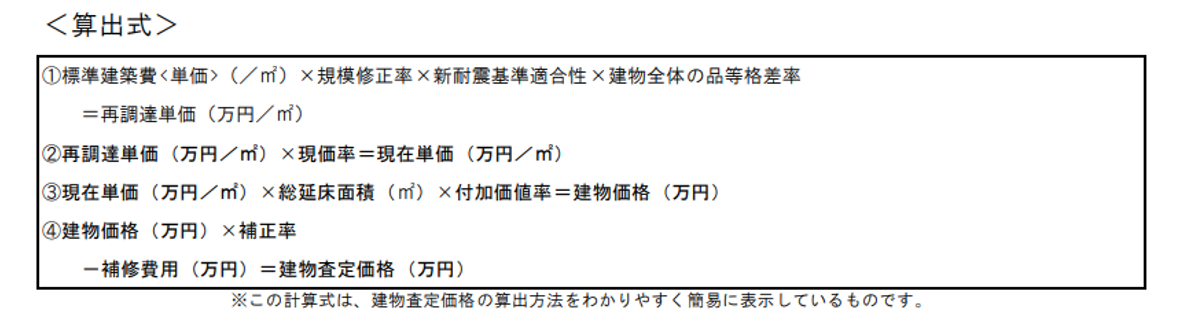

標準建築費とは標準的な建築材料を使用して新築した場合の建築請負単価ですが、これについては毎年、国税庁から地域別・構造別の工事費用表が公開されていますので、該当する数字を流用すれば問題はありません。

例えば北海道の場合、177,000円/㎡です。

ですが、昨今のように建築資材の高騰が著しい場合には、建物物価調査会総合研究所が毎月公開している下記の「建設減価・建築費指数」などを参考に調整するとより精度が上がるでしょう。

次に注目したいのが品質格差率です。

これについては説明すると長くなりますので後述しますが、前述した計算式で「再調達価格」が算出できたら、次にその数字に「現価率」を乗じて「現在単価」を算出します。

②再調達価格(万円/㎡)✕現価率=現在単価(万円/㎡)

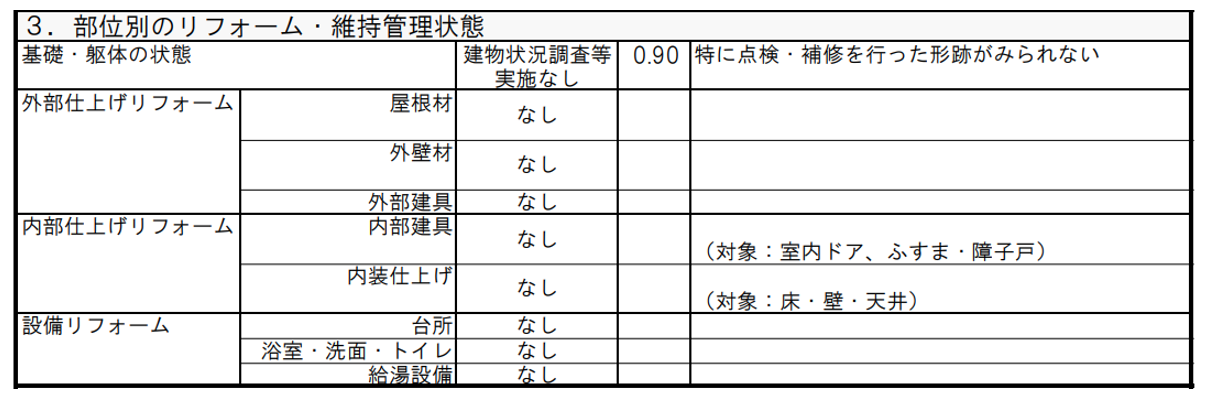

この場合、現価率とは建築後の経過年数に応じて減少する建物価格にたいし、査定時点でどの程度現存しているかを示す数字です。当然のことながら適切な時期に外壁や屋根塗装を実施している場合や内部のリフォームを行い維持管理されている住宅については、その分だけ評価も上がります。

査定時にはメンテナンス頻度についての聞き取りと、目視などによるチェックは欠かせません。

以上の計算により現在単価が算出されたら、次に求めるのが建物価格です。

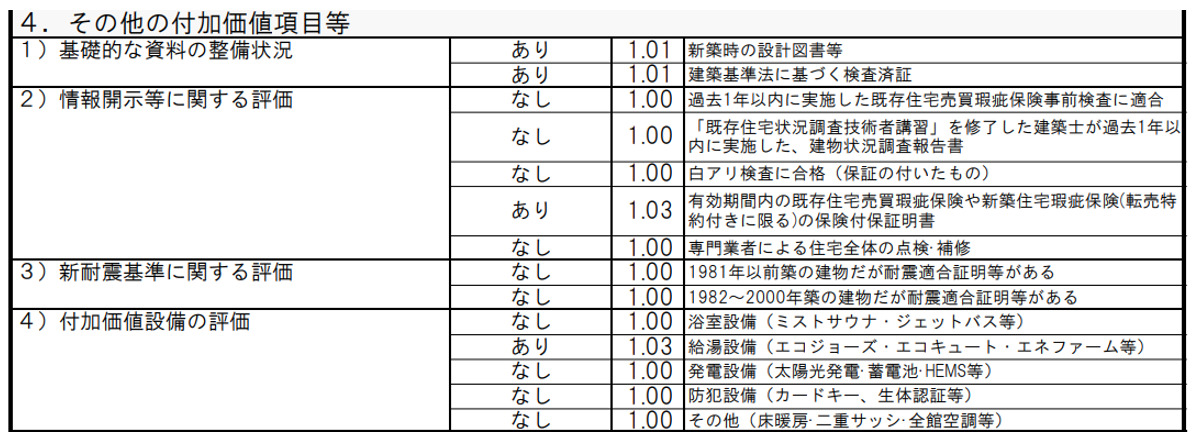

③現在単価(万円/㎡)✕延床面積(㎡)✕付加価値率=建物価格(万円)

ちなみにこの計算式で求められている付加価値率とは、建物の性能、例えばZEHや長期優良住宅に適合している住宅やそれを証明するために必要な資料の保存状況、それ以外にも付加価値的な設備がある場合はそれらを適正に評価し、査定価格に反映させるための数値です。

書類の保存状況などの確認は簡単ですが、付加価値設備の評価については相応の知識と知見が必要とされます。

ですが正しく建物を評価するためには学ぶしかありません。

このあたりのチェックを正しく実施して適正に評価すれば顧客から「むむ……この営業マンはひと味違うな」と思われることでしょう。

三段階の計算により算出された建物価格に補正率を乗じ、その額から補修費用を差し引けば最終目的である「建物査定価格」が計算されます。

④建物価格(万円)✕補正率ー補修費用(万円)=建物査定価格(万円)

この場合の「補正率」は建物デザインなど市場優位性として考慮するものですから感覚的なものです。

続く「補修費用」の判断は難しいのですが、筆者の場合、特に旧耐震住宅については新耐震に適合させるための耐震改修工事費用を計上します。

そして住宅によっては既存住宅瑕疵保険に適合させるために必要な手直し工事(インスペクション費用を含む)についても計上することがあります。

売主の意向もありますから、「力」加減の難しいところではありますが、より早く有利に販売するために必要な物であれば臆せず提案したいものです。

品質格差率や付加価値率をどう学ぶ?

査定時に悩むのが物件の適正評価の要となる品質格差率と付加価値率です。

システマティックに算出される査定システムでも、この部分についてはかなりアバウトな感じを受けます。

もっとも、これはシステムに情報を入力する営業マンに問題があるのかもしれません。

つまり品質格差率や付加価値率について正しく評価するためには工法を初め、各使用部材や断熱手法のほか利用されている冷暖房システム、再生可能エネルギーなどについての知識が必要とされるからです。

つまり豊富な経験と知識がかかせないということです。

例えば工法について考えて見ましょう。

一般的な戸建住宅の場合は木造軸組工法(在来工法)を始めとして、2✕4(ツーバイフォー工法)、木質プレハブ工法、軽量鉄骨造の4工法いずれかが採用されているかと思います。

一昔前だと、2✕4(ツーバイフォー工法)で提案しているハウスメーカーの営業マンは、「2✕4は躯体である壁、つまり『面』で建物剛性を保つので、柱である点(軸)で支えるだけの在来工法とは耐震性に格段の違いがある」なんてトークを展開していました。

また、木材使用量についての違いについても熱心に説明していたはずです。

ですが近年のハウスメーカーは新在来が主流ですから、柱である「軸」と、構造用合板を利用した「面」の両方で躯体強度と高めています。

さらに耐震ダンパーなどを利用している場合もありますから、2✕4だから、もしくは軸組だからなんてトークは的を得ていないことになります。

そのような工法について正しく評価するためには建築図面を読み込むしかありません。

その前提として建築図面を正しく読むだけのスキルが不可欠になります。

査定システムの多くは、先述した4つの工法と所在地域別という限られた情報だけでシスティマティックに単価が算出されます。

これでは建築メーカーによって異なる優れた工法や特徴が正しく反映されません。

また「部位別品等格差率」を評価するためには柱、内装、外壁、内装、開口部、設備などの建物各部位について、少なくてもA・B・Cの三段階で評価する必要があります。

例えば開口部のサッシについて評価する場合でも、サッシ枠がアルミなのか樹脂なのか、はたまた木製なのか、それ以外にも使用されているガラスが「単板」なのかダブルもしくはトリプルなのか、さらに断熱性能がどの程度あるのかまで理解していなければ正しい評価はできません。

またLow-E複層ガラスに充填されているアルゴンガスについても、1%/年程度は経年劣化で抜けると言われていますから(再充填不可)、築後30年を超えている場合には開口部の断熱性能が劣化している可能性などについて蘊蓄が必要とされる場合もあるでしょう。

また減税を始めとして様々な恩恵が受けられるZEHや長期優良住宅は、その認定を受けている時点で厳しい要件をクリアしているのですから、それだけで評価の対象とされます。

ですが適切な維持管理が行われていなければ当然に経年劣化します。

私たちはその見極めをしなければなりません。

長期優良住宅を例にあげると維持保全計画書(期間は30年以上)に基づき10年以内を周期とした調査・修繕・補修が義務とされています。

検査については無償が多いけれども補修は有償です。

とくにハウスメーカーの補修費用が高いのはご存じのとおりで、高額であるがゆえに補修が実施されていない場合もあるでしょう。

維持保全についての報告を市区町村などから求められた際、それを怠る、もしくは虚偽の報告をした場合は30万円以下の罰金に処される場合があります。

それ以前に正しくメンテナンスが行われ、その記録が残されているかの確認も大切です。

たんにZEH住宅だから、長期優良住宅だからという理由で査定額に反映させるのではなく、正しくメンテナンスが実施され、かつその記録が残されているか、さらにどの部位にどのような工事が実施されたのかまでを確認して初めて適切な査定評価ができるのです。

これは一般住宅などのおいても同様で、顧客に対する聞き取りによって「◯年リフォーム工事実施」などと受け取るのではなく、具体的にどの程度の規模でどのような部材を利用して工事が実施されたかまで確認し、初めて適切な査定評価ができるのだと理解しておきましょう。

このような評価を適切に行うためには建築知識はもとより、温熱環境についての知見や各種設備の優劣などかなり高度な知見が必要になります。

結局のところ品質格差率や付加価値率について正しく評価できるようにたなるためには、意識しての学びが欠かせないということです。

まとめ

今回の記事は不動産業者の主要業務でもある査定方式のうち、とくに取引事例比較法について詳しく解説しました。

記事を読めばお分かりになるとおり、詳細に調査して実施するとなればかなりの知見を必要とするのが査定です。

このような知見は一朝一夕で身につくものではありませんし、何よりも査定に時間がかかる。

ですから、システムを利用して査定書を作成することを否定している訳ではありません。

便利なシステムがあるのなら、それを最大限活用し業務効率を引き上げる方が合理的です。

ただしそれと同時に、査定に必要な各項目の成り立ちや評価の方法については正しく理解して欲しいと思います。

私たちは不動産のプロです。

顧客から質問された場合には、こと不動産に関連するものであれば惑うことなく説明できるだけの知見は有していたいものです。

便利なシステムを最大限活用しながら、それにより生み出された貴重な時間の一部を、知見を広げるために生かせれば、それが顧客からの信頼や満足感に反映され、ひいては取引実績の増加に繋がるのではないでしょうか。