土地に関するさまざまな法整備がおこなわれた明治時代ですが、税制も連動して整備されていきました。「地租」は国家財政の基本でしたので、土地は国家の基盤そのものだったといえます。

地租が中心となった歳入構造はやがて産業の発達とともに、酒税や所得税などの新しい税金を生み出し、現代の税制に反映されるようになったのです。

土地に関係する税金の生い立ちをここではみていきます。

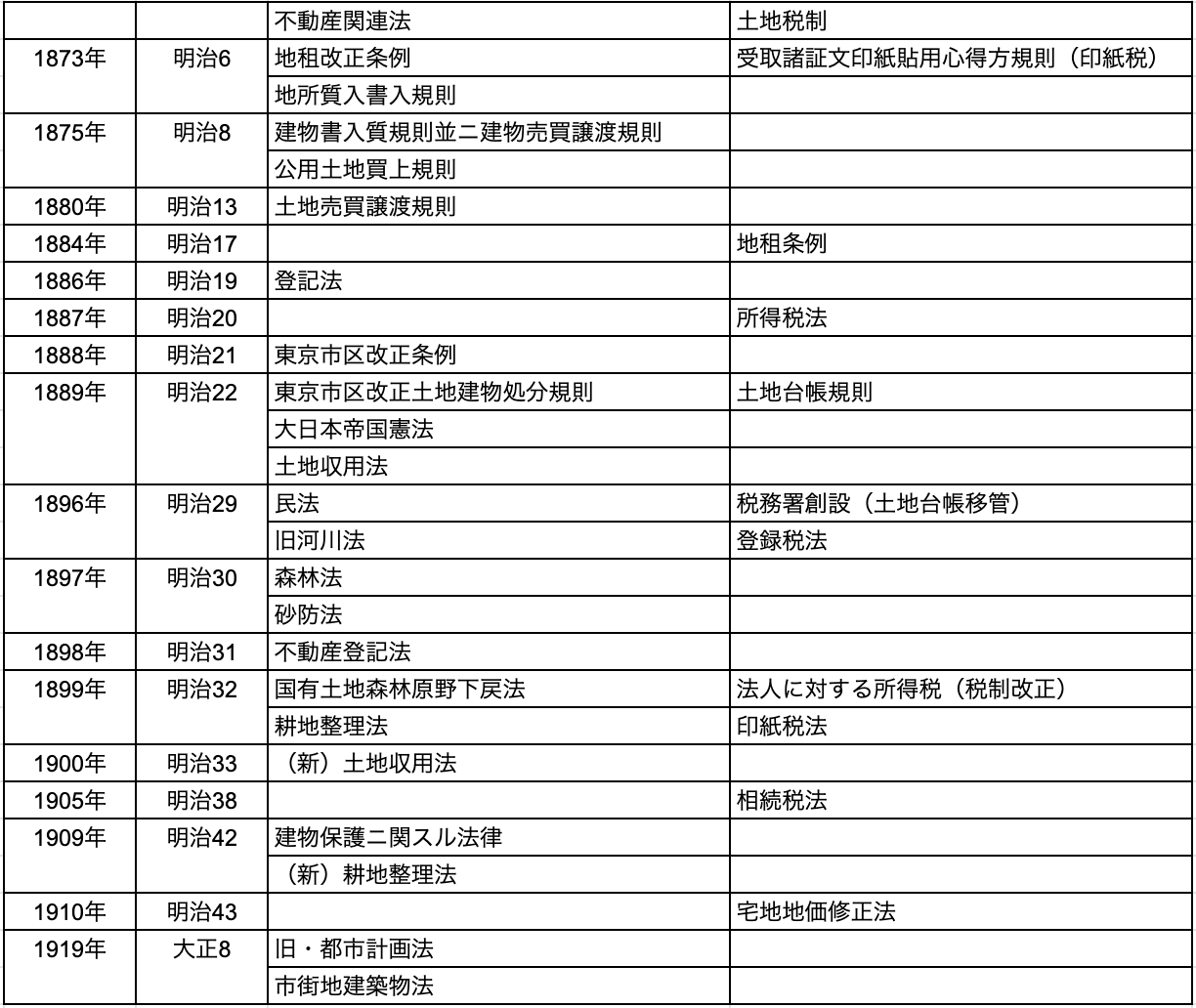

『明治時代に確立した土地に関わる法律』に掲載した「不動産関連法」と「土地税制」に関する法律の年表を再掲します。

地租改正から宅地地価修正法まで

地租改正による税制の改正点は以下の3つでした。

1. 物納から金納へ

2. 納税義務が公平に

3. 収穫量から地価へ

課税対象が田畑からの収穫量ではなく “地価” になったことにより、土地の値上がりが税収に影響するようになります。

しかし明治13年、明治17年と2度にわたり「地価の見直しをしない」旨の太政官布告がおこなわれ、地価は地租改正がおこなわれた当初の価格のまま据え置かれていました。

商工業が発達し経済活動が活発になると、土地の価格が上がるのは当然の現象です。

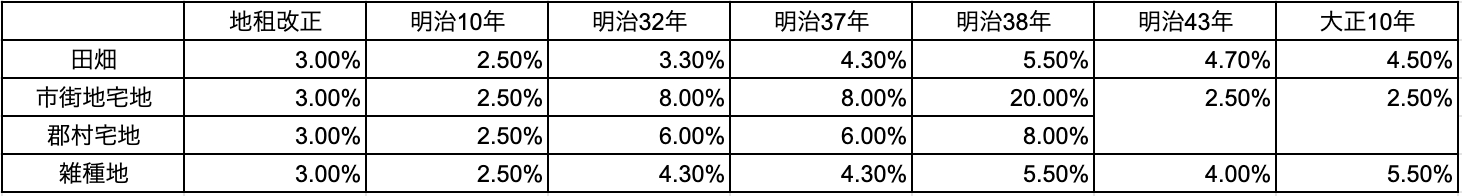

しかし課税対象である地価は固定されていたため、宅地と農地との税負担には不公平感が生まれ、是正策として税率の修正が1899年(明治32年)におこなわれます。

引用:一般財団法人 不動産適正取引推進機構「明治期の不動産政策」

表をみて気づくように、明治38年の市街地宅地20%の税率は非常に大きな変動です。

これは日露戦争の戦費調達財源として臨時的に上昇したものです。

また明治32年の税率上昇は、地価は変えずに税率を変える方法により、地価上昇を反映させたものでした。

地価評価の変更がむずかしいことの表われですが、1910年(明治43年)に至り、根本的な地価見直しがおこなわれます。それが「宅地地価修正法」の制定です。

宅地地価修正法

地価の評価額算定の方法を大きく変えるのが「宅地地価修正法」です。

市街地および村落宅地の賃貸価格を調査し、その10倍を地価とするものでした。

宅地の値上がりが著しい地域もあり、賃貸価格の10倍で計算すると以前の地価の100倍になるケースもあったそうです。

そこで次のように上限値を設け、急激な地価の上昇を緩和する措置がとられました。

・市街宅地は旧地価の18倍

・村落宅地は旧宅地の7.2倍

さらに地租総額の増加についても配慮され、修正前の総額を超える場合は按分して減額する措置もとられています。

このとき税率は宅地で2.5%とされ明治10年の水準に戻っています。

登録免許税と印紙税

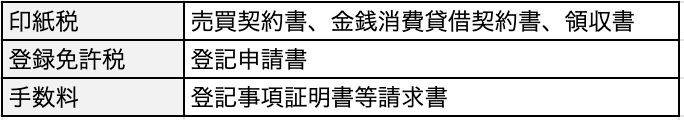

不動産取引では「印紙」を書類に貼付するケースがたいへん多いものです。

- 売買契約書

- 金銭消費貸借契約書

- 登記申請書

- 登記事項証明書等請求書

- 領収書

これらは同じ印紙を使いますが、支払う名目が異なります。

現在の登録免許税、印紙税は明治時代にその起源があります。

【登録免許税】

地券の交付に際しては「地券証印税」が課税されていました。

新規交付や書換のたびに課税されるのですが、1886年(明治19年)登記法が制定されると「登記税」と名称が変更されます。

登記法は1896年(明治29年)に、日清戦争後の財政政策により「登録税法」として改正され、1967年(昭和42年)現行の「登録免許税法」に反映されます。

【印紙税】

印紙税は1873年(明治6年)に制定された「受取諸証文印紙貼用心得方規則」が最初です。

金銭の受取などが第1類、不動産売渡証文や借用金証文を第2類と区分し、記載金額の約1%が税率となっていました。

1899年(明治32年)には「印紙税法」として制定され、昭和42年の全面改正まで継続しました。

所得税と譲渡所得税

1887年(明治20年)所得税法が制定されます。課税対象は個人のみであり法人に対する課税はまだありません。

法人課税されるのは1899年(明治32年)の全面改正からでした。

不動産にかかわる税金で金額が大きいものに「譲渡所得税」があります。

明治期にはまだ課税されておらず、昭和17年の臨時利得税改正まで待つことになります。

なぜ譲渡所得に対する課税が50年以上もされなかったのか、その疑問に答える研究論文があります。

明治20年当時の経済学における “所得概念” について論考した一文です。

“制限的所得概念の根底には、所得は樹木に実る果実のように反覆的・継続的な源泉から生ずる所得であるべきだという思考がある。このような思考は、イギリスの土地が富の主要形態であり、限嗣不動産権が家の富と権力を維持するための重要な手段であったという、農業中心経済に端を発している。

当時、生涯不動産権者と受託者は年々の収穫物の処分権を有していたが、土地を売却することは許されなかった。このような状況から、利潤をもたらす商取引やその他営利取引は課税対象とし、取引活動をなすほど頻繁でない限り投資変更は課税対象とせず、両者を区分すべきと考えられていた。”

引用:立命館大学「退職金課税の起源と変遷」 [p18]

明治20年当時は、不動産の売却により得た利益は臨時的なものであり、日常的に継続する商取引や営利活動で生じる利益とは別なもの、と考えられていたようです。

約50年後、太平洋戦争の勃発により税収が足りず、臨時所得にも課税するようにしたのが、昭和17年の「臨時利得税改正」でした。

その後この法律は1947年(昭和22年)の所得税抜本改正により、譲渡所得税として生まれ変わるのです。

日露戦争と相続税

戦争は莫大な費用がかかるもので、日露戦争時の1905年(明治38年)には「相続税」が創設されました。

創設された当初の税率は1.2%~4%ときわめて低いもので、現代とは大きな違いがあります。

課税対象となる地価評価は「時価」とされていますが、「賃貸価格の20倍」という考え方もありました。

時価とするためには売買価格の調査が必要であり、調査手法の研究は大きな課題だったようです。やがて大正末期には、「路線価」に該当する考え方が生まれています。

昭和25年には土地台帳法が廃止され、地価が通用しなくなります。その結果、相続税に固定資産評価額の倍率方式と路線価方式が導入されるようになったのです。

また相続税創設当初の低い税率は、太平洋戦争後大巾に改訂されています。

GHQ占領下において作成された「シャウプ使節団日本税制報告書(通称シャウプ勧告)」にもとづき、最高税率が大幅に引き上げられました。

その理由は“財閥へ富が集中することを防ぐため” といわれています。

戦後復興期には新しい税が創られます。前述した「譲渡所得税」以外にも例があり、不動産所有者や資産保有者に対して課税をおこなった昭和21年の「財産税」、昭和25年の「富裕税」があります。どちらも現在は廃止された税金です。

日露戦争を経て日本は諸外国に対し、存在感を示すことのできる近代国家となりました。

その過程では殖産興業政策により商業資本や産業資本が形成され、“財閥” の誕生をみることになります。

不動産業界では会社組織による賃貸業や仲介業がはじまり、不動産金融も活発になっています。

やがて財閥の不動産業への参入もおこなわれるようになりました。

地租改正からはじまった日本の税制は、近代的な不動産業を萌芽させる原動力になったといえるようです。

参考サイト

・一般財団法人 不動産適正取引推進機構「明治期の不動産政策」

・国税庁「土地税制史」

・国土交通省「我が国の不動産登記制度の沿革について」

・国税庁「所得税のあゆみ-創設から申告納税制度導入まで-」

・一般財団法人 土地総合研究所「土地税制の歴史的変遷と今日的課題」